전산세무1급_세금과공과, 인정이자, 지급이자 세무조정명세서

리뷰

복습문제 풀이 001

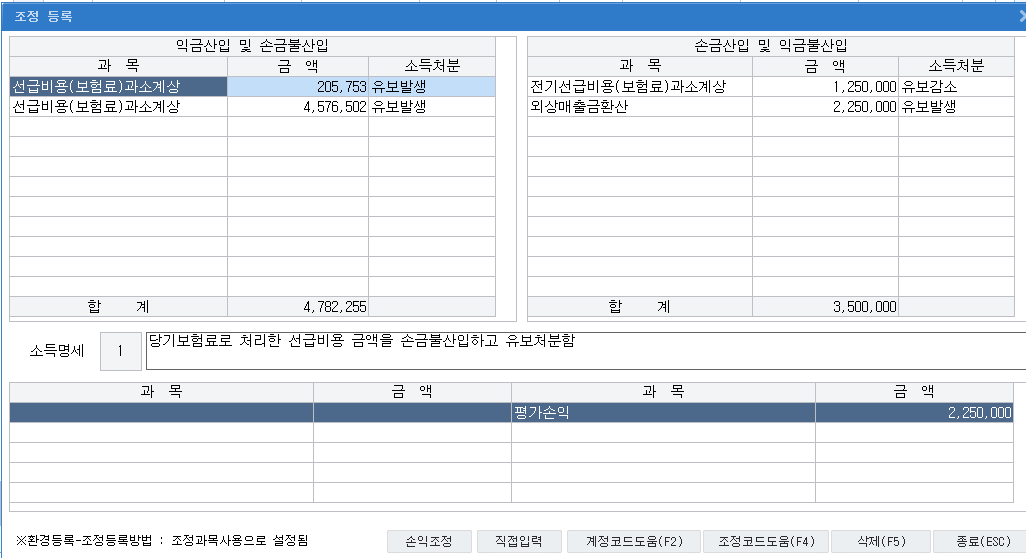

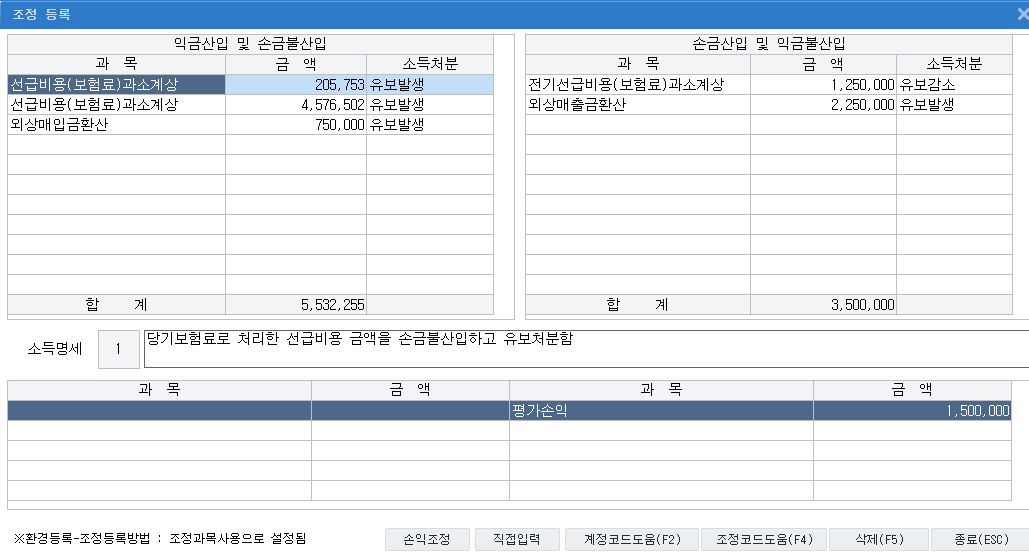

선급비용명세서 : 장부에 기간비용이 존재 - 보험료 지출시 효과(기간)이 지속됨

기말은 : 6,032,255원

최종보고서에는 금액의 누계가 들어간다.

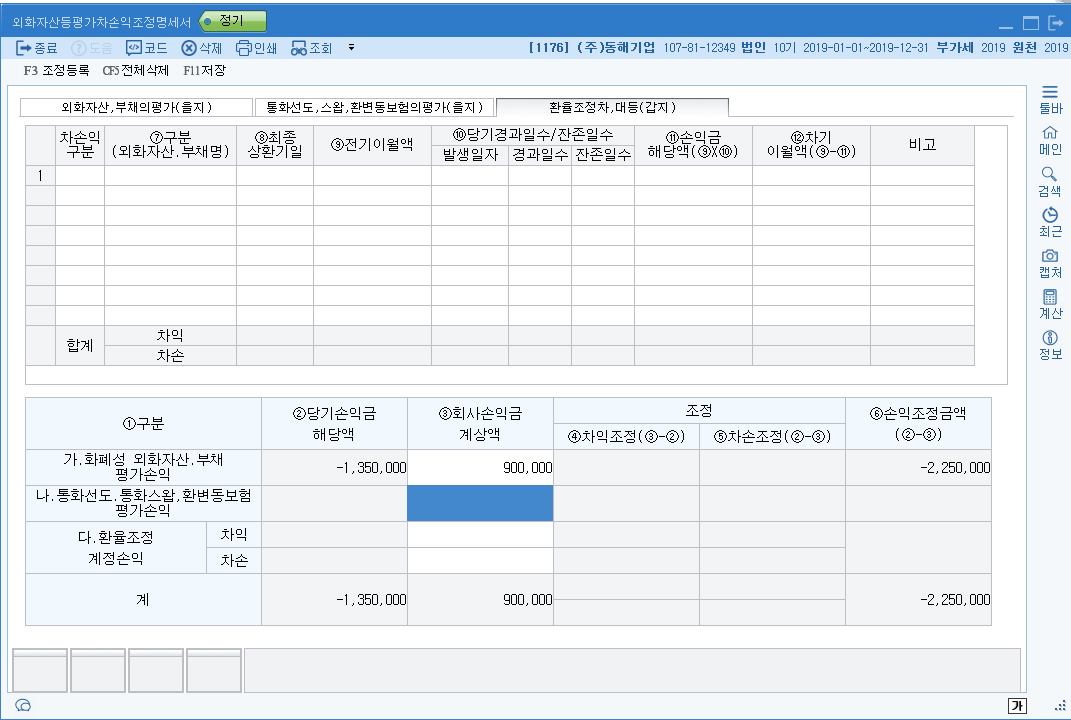

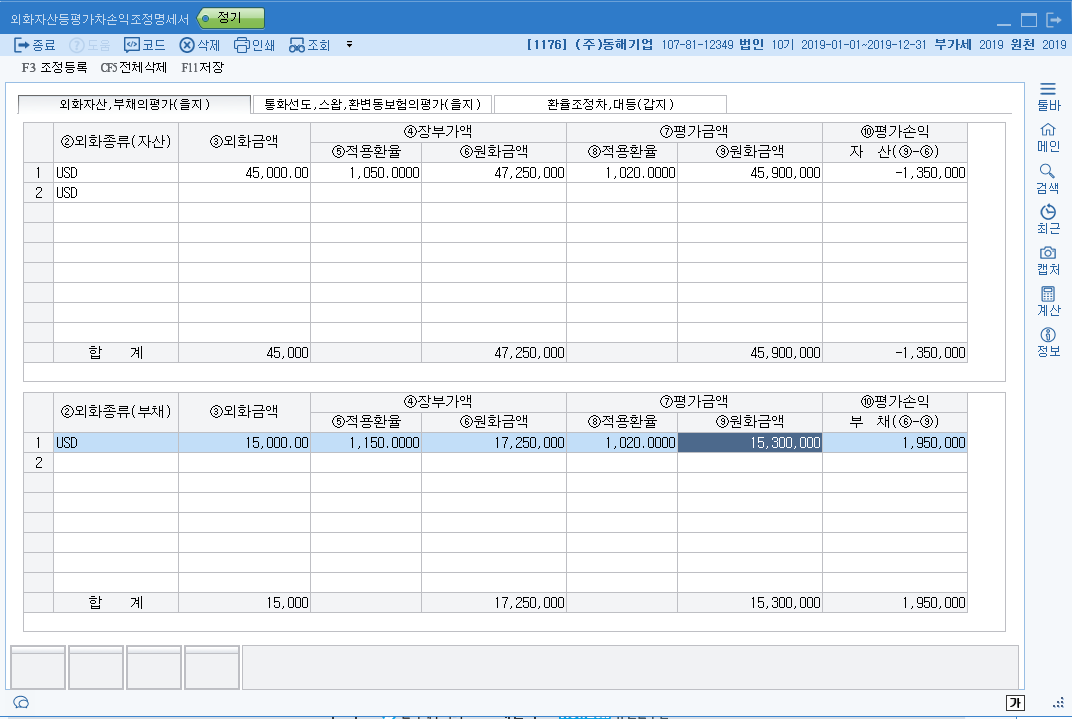

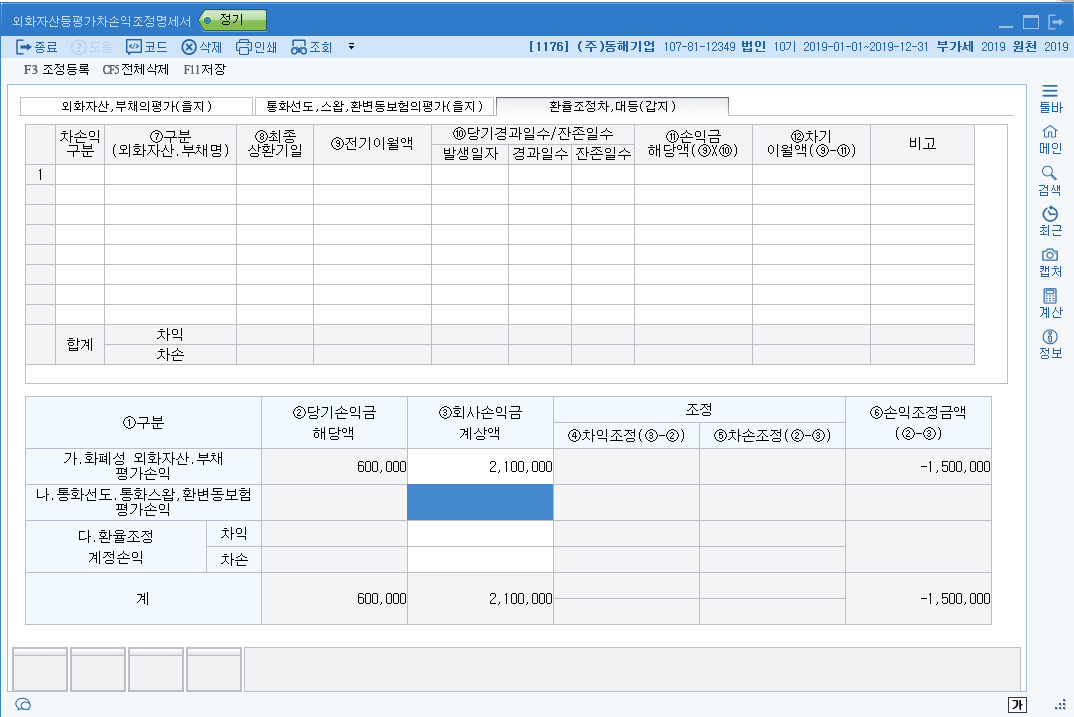

** 장부 : -1,350,000 + 1,950,000 = 600,000원

** 세법 : 900,000 + 1,200,000 = 2,100,000원

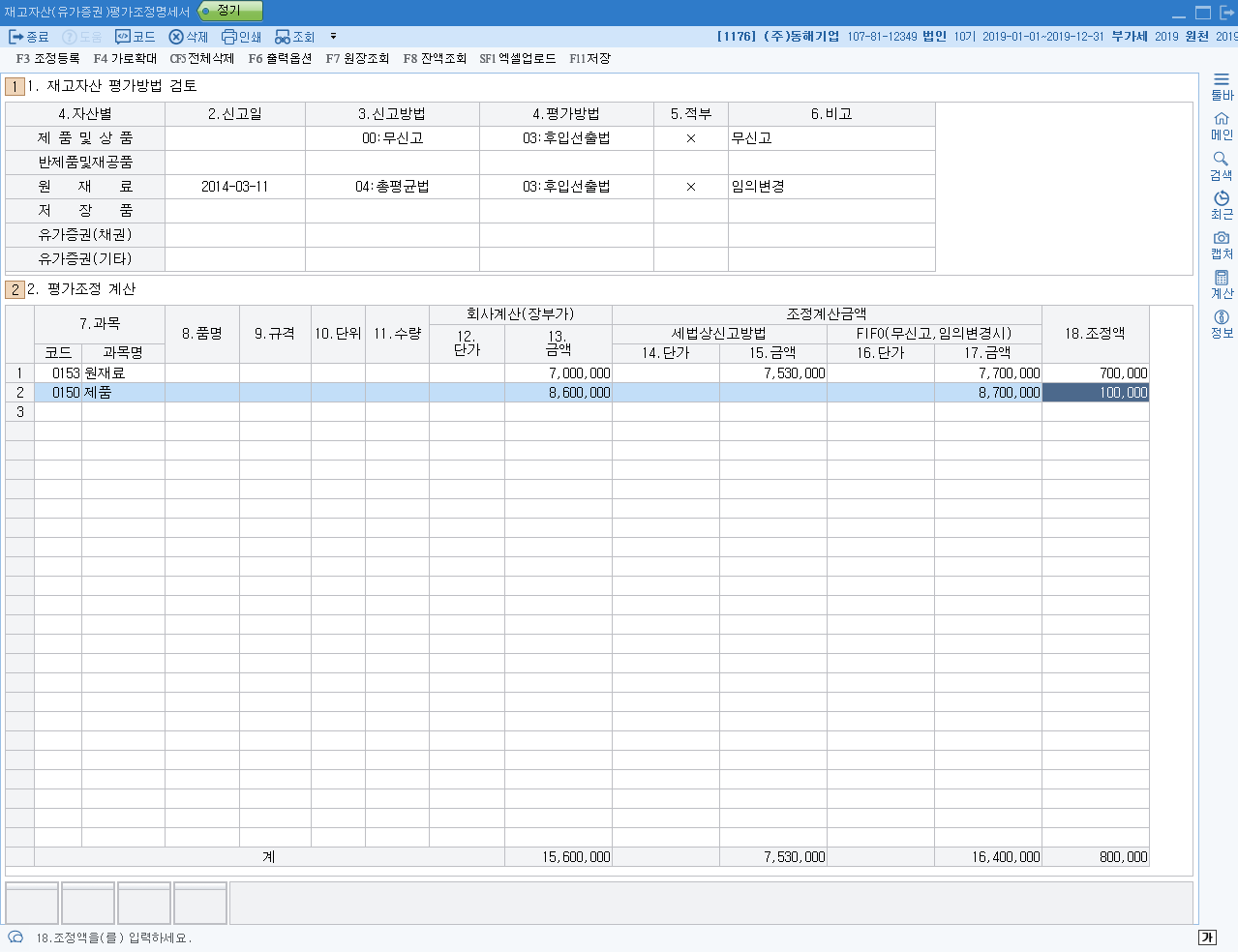

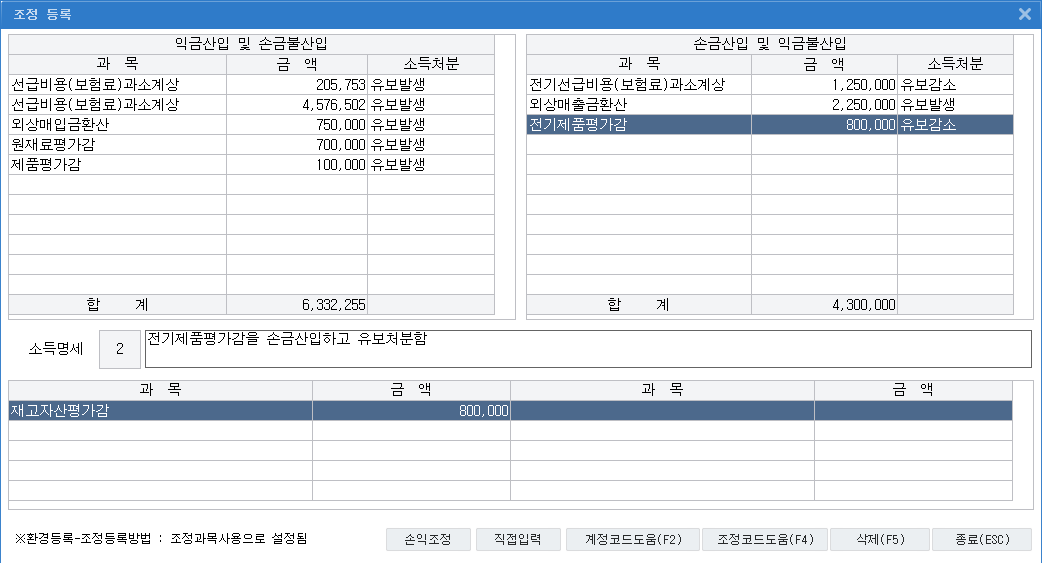

[연습문제3] 재고자산평가조정명세서

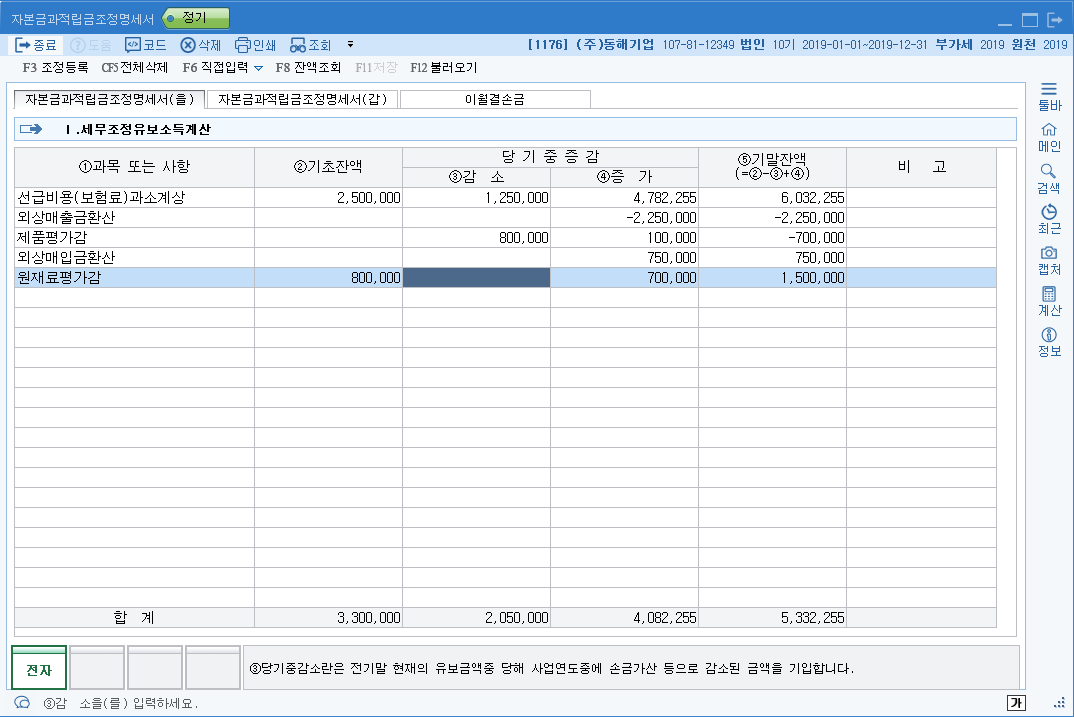

자본금 적립금명세서( _ 불러오기를 통해 최신 내용을 확인하고, 기초잔액을 각각 입력해준다.)

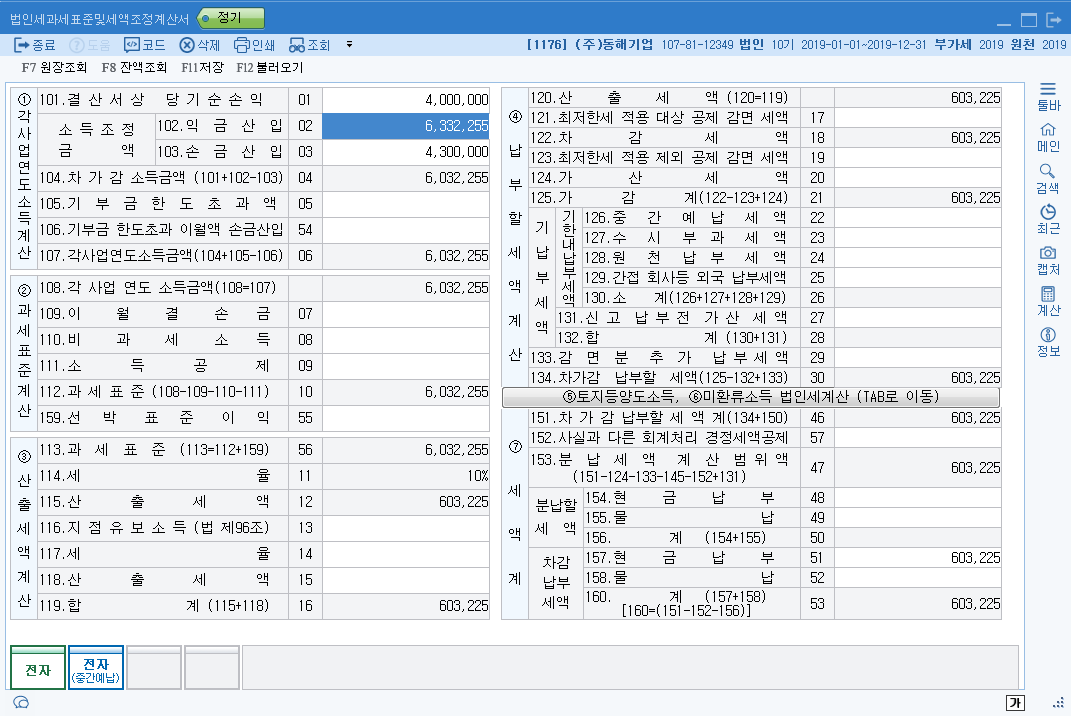

법인세조정명세서 가서 확인해본다. 불러오기(F12)를 통해 최신내용을 확인하고

아래 그림의 파란색 칸에 당기순이익 4,000,000원을 입력한다.

여기까지 지난주 배운거 복습문제 였습니다.

====================

교재 475~476쪽 세금과공과명세서

1. 세금과공과

| 장부 | |

|

세금과공과 XXX | 현금 XXX (비용) = 기록되었다. |

세금계산 목적으로 세법에 따라 손금여부를 판단 * 원칙 : 손금인정 => 조정 X(=비용과 손금 일치하기 때문) * 예외 : 손금인정 X => 손금↓(소득↑) : 익산 ==> 세무조정 대상 - 법인세는 일반적인 세금과공과로 인정이 안되는 것을 공부하는 것이다. |

1) 예외사항

|

(1) 법규를 위반한 비용 _ 세금의 절감의 효과가 없음 : 벌금, 과태료, 가산금, 가산세 등 ** 단 연체료, 연체이자, 연체가산금, 지체상금 등 기간위반에 대해서는 손금인정 == 조정안함 |

익금산입 (기타사외유출) |

|

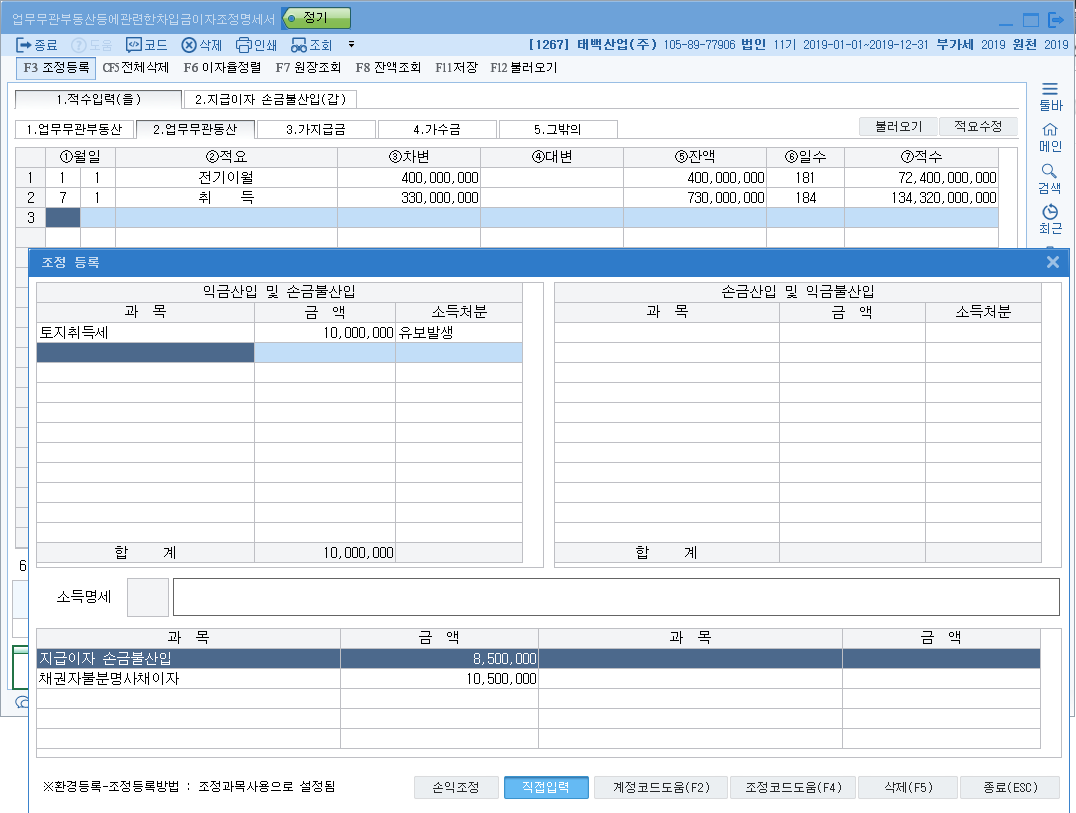

(2) 토지관련 취득세를 (비업무자산 취득세) 장부에 비용으로 기록시 ==> 세법 손금↓(=소득↑)(자산↑) *** 미래언젠가 손산(유감), 매각시 장부에서 제거 |

당기 익산(유보발생) |

|

(3) 각종 부담금 비용 | 세법 ->세금계산위해 폐수배출 부담금 | 손금 ↓(소득↑) : 익산, 기타사외유출 환경개선부담금 | 손금인정, 조정X 폐기물 처리 부담금 | 손금인정, 조정X 교통유발 부담금 | 손금인정, 조정X **(교통유발지역은 지역발전이 잘 된곳 땅값비싸 부동산등 재산세 많이 내고있다.) |

|

|

(4) 장부에 기록된 법인세 등 연관비용 ( _ 법인세, 지방소득세(법인세의 10%), 농어촌특별세(법인세감면액의 20%), 법인세추납액(세무조사후 추가납부할 세액))은 최종 세금결정에 영향을 미치지 안된다. |

손금↓ → 익산(기타사외유출) |

|

(5) 매입부가세 연관 세무조정 : 매입세액공제가 가능할 때 부가세 대급금으로 처리한다,. |

손금인정 안됨 조정이 없다. |

1) -1. 예외(세무조정) : 매입세액 공제 불가능 => 관련계정합산 => 관련계정에서 세무조정

| 비용 | 세법 | 세금에 미치는 효과 |

|

(1) 세금계산서 미수취, 불명 (2) 사업자등록전 매입세액 (3) 업무무관 매입세액 |

손금 감소 | 익금산입(기타사외유출) |

1) -2. 업무무관 자산관련 세금 등( _ 투자부동산 등)

| 장부 | 세법 | 효과 | |

| 취득세 | 비용 | 손금감소 + 자산 증가 | 익금산입(유보발생) |

| 보유중 _ 재산세 | 비용 | 손금감소 + |

익금산입(기타사외유출) |

| 보유중 _ 종합부동산세 | 비용 | 상동 | 상동 |

1) -3. 특정개인의 사적비용을 장부에 비용기록 한 경우

| 장부 | 세법 | |

| 비용 | 손금감소 | 소득증가 -> 익금산입(임직원 : 상여, 주주 : 배당) |

1) -4. 주식발행비 : 비용아님, 발행가에서 차감

| 장부 | 세법 | 효과, 처리 | |

| 비용 100 | 현금 100 | 손금감소(소득증가) |

익산(기타) = 자본의 구성항목 차이 현금 1300 | 자본금 1000 + 주발초 300 주식발행비 100 | 현금 100 |

현금 1200 | 자본금 100 + 주발초 200 |

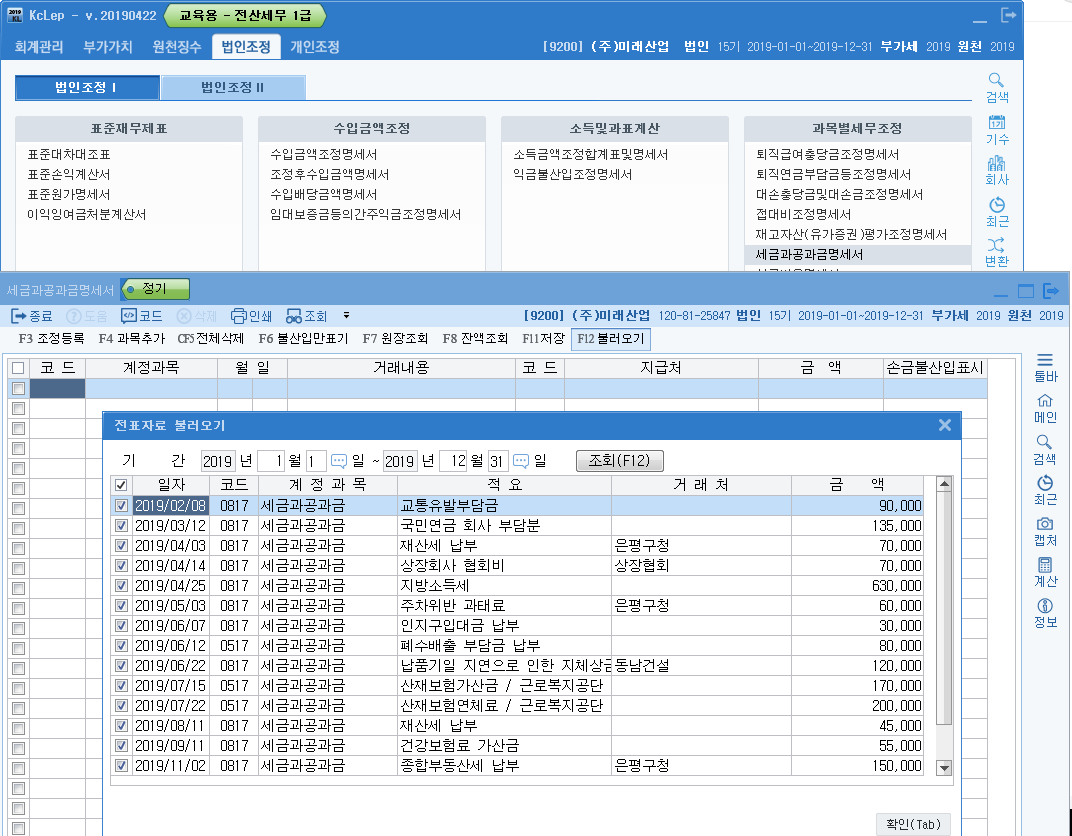

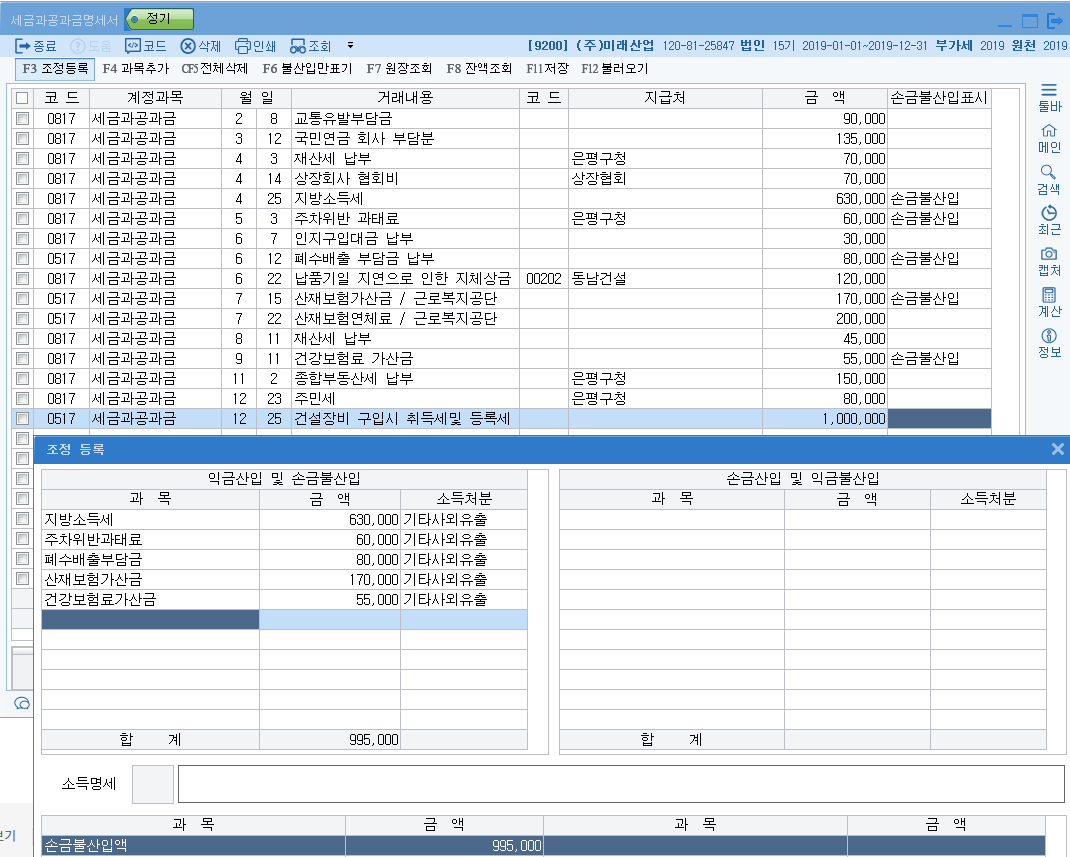

[연습문제 풀이] 회사명 9200

토지와 건물 차량 등 비용 --> 세금과공과에서 안함, 감가상각비조정에서 처리함 == "즉시상각의제" _ 나중에 배운다.

토지는 자산인데 비용처리 햇을 시 세법에서는 손금감소 자산증감 ==> 익금산입(유보발생)

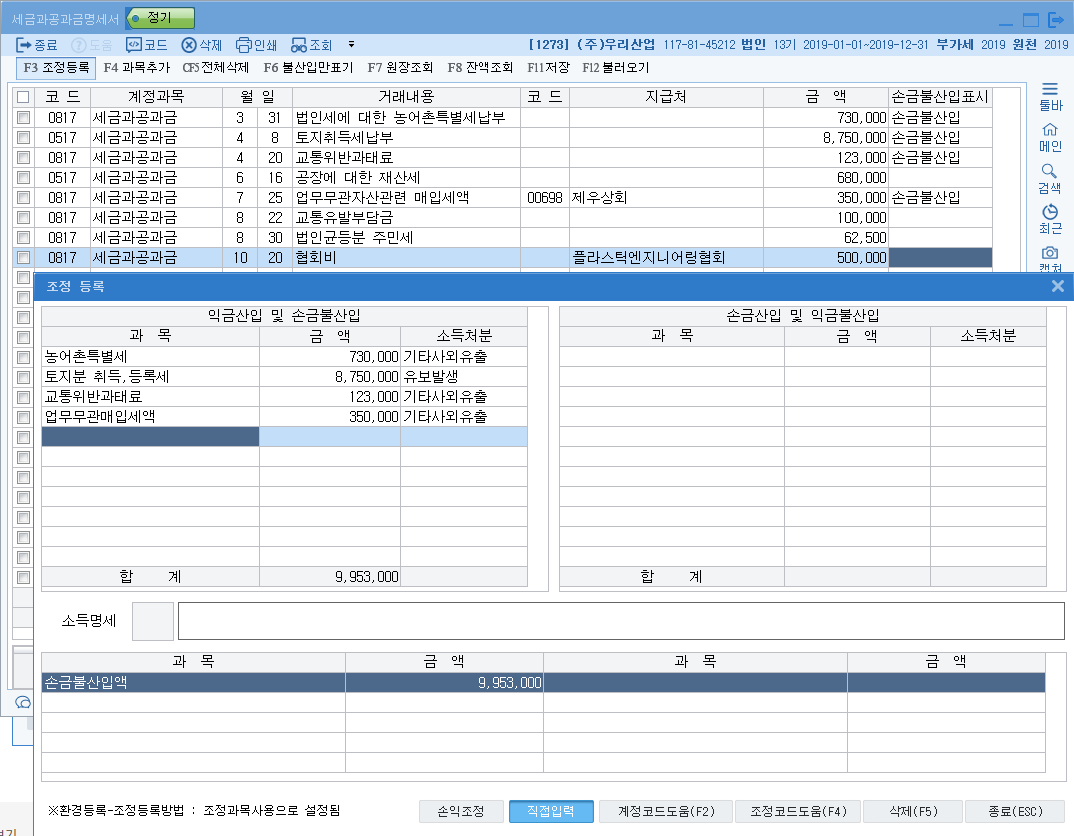

[연습문제] 교재 586쪽 회사코드 : 1273

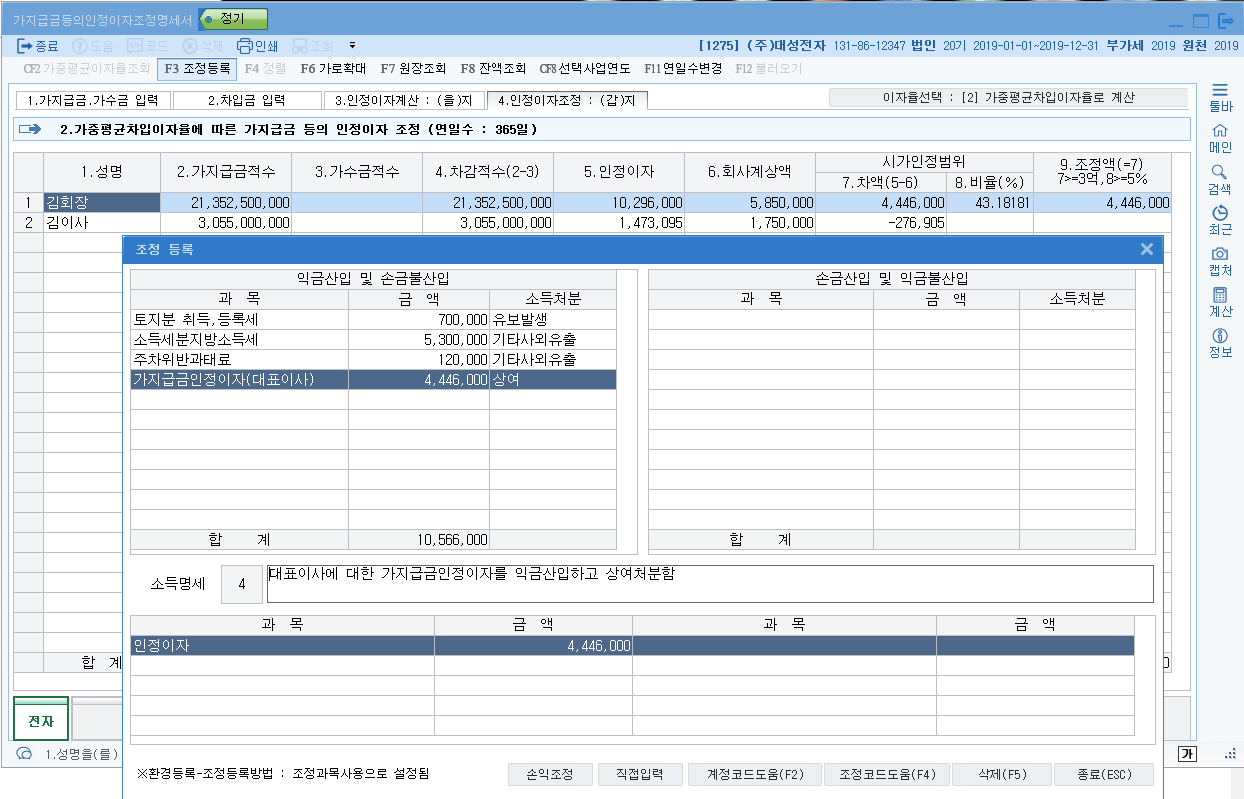

[연습문제] 교재 610쪽 회사코드 : 1275

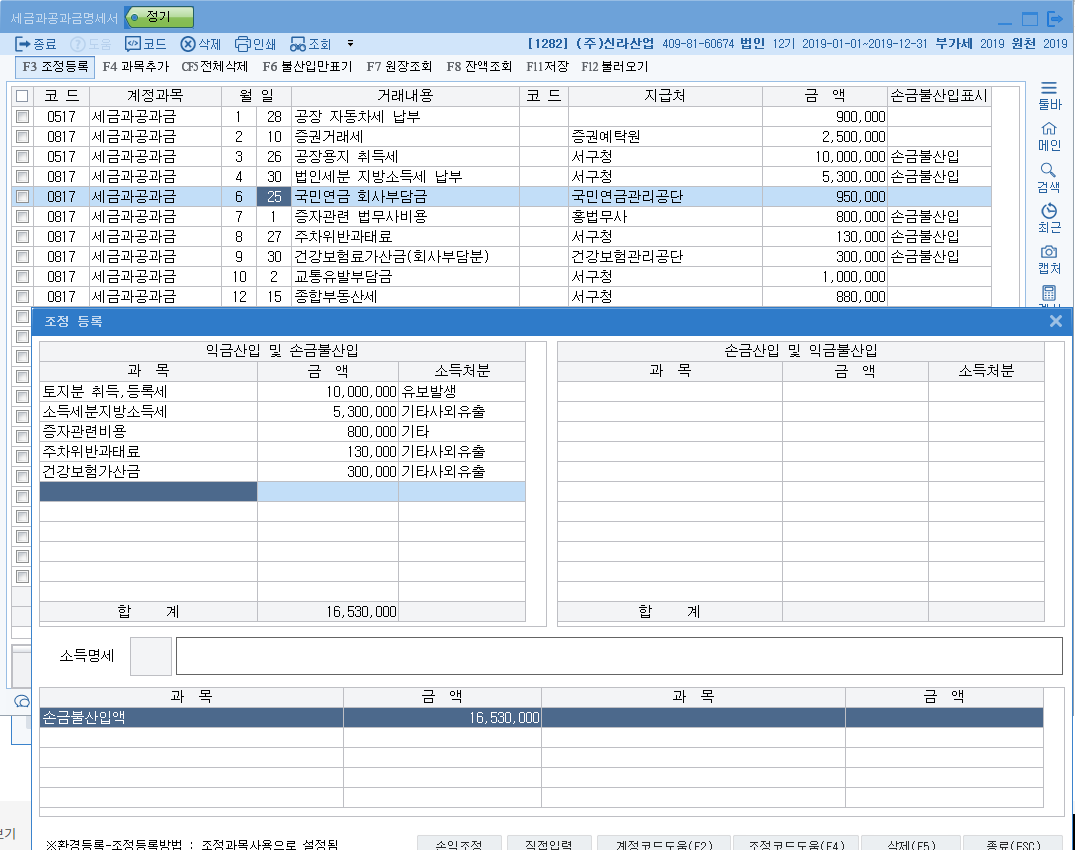

[연습문제] 교재 694쪽 회사코드 : 1282

유인물 풀이 191028(토) 002 손으로 써봥~

=============================================

교재 481쪽 _

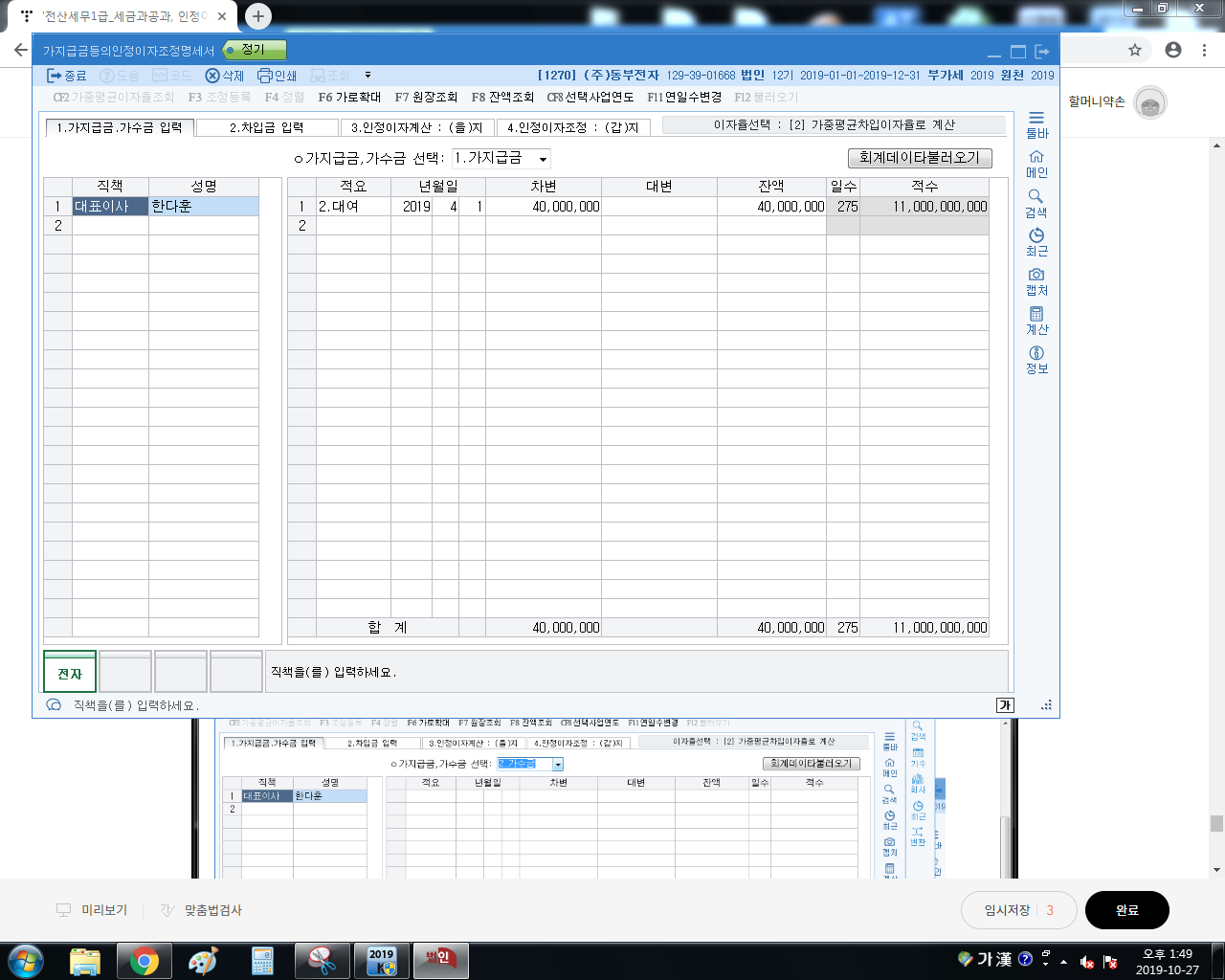

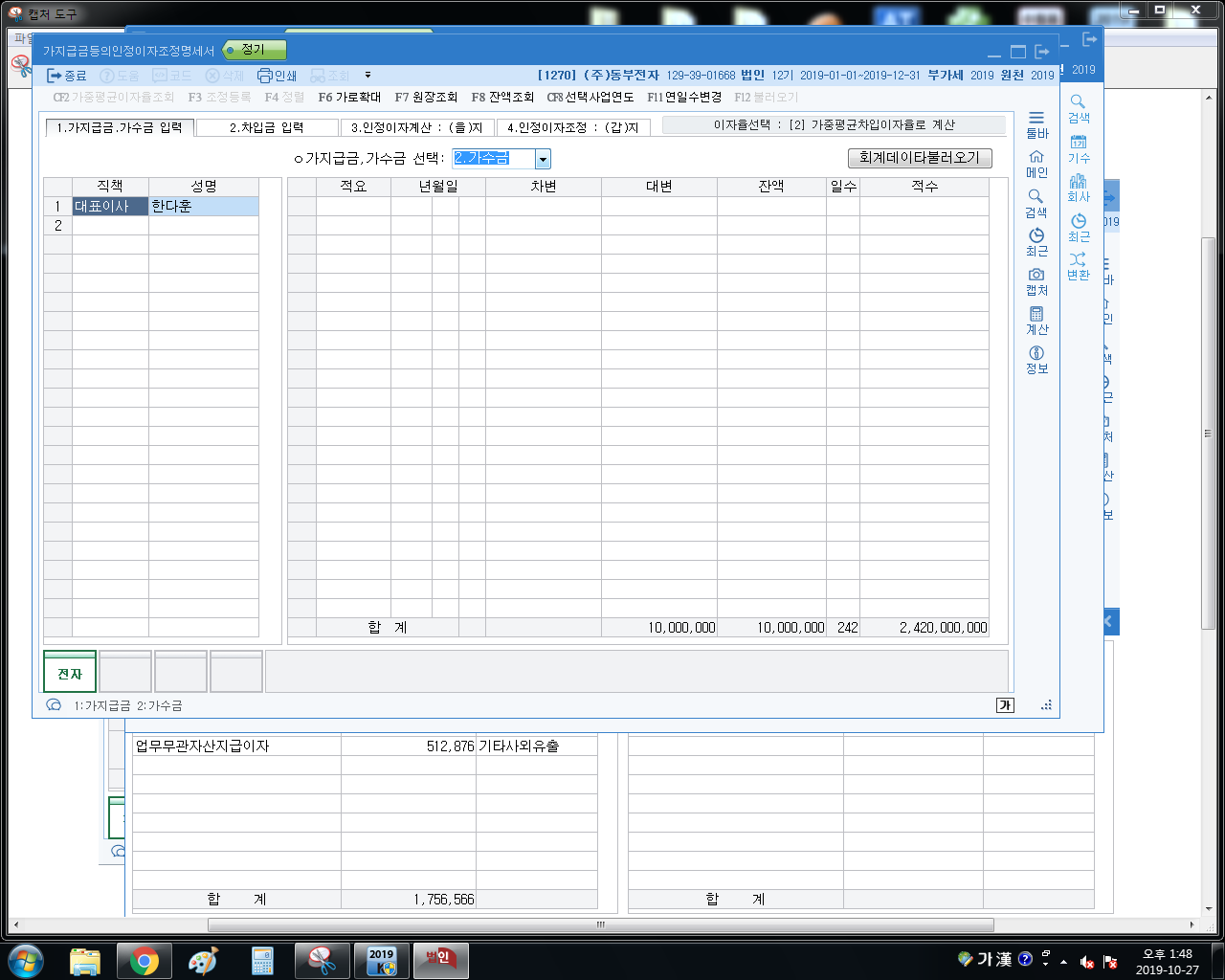

1. 가지급금등에 대한 인정이자(장부의 이자수익을 조금기록하는 것을 규제하는 것을 세법이 정했다.)

의 익금조정

교재 482쪽 _ 특수관계자의 범위

| 장부기록 기록을 이해하라 | 세법규정 재계산 | 차이 | 소득처분 |

|

가지급금 xxx | 현금 xxx ** 업무무관 현금유출 ** 상대방 : 특수관계 현금 xxx | 가지급금 xxx |

|||

| 12/31 현금 xxxx | 이자수익 xxx (="회사계상"액) | 인정이자(=익금) - 이자수익(현금으로 수령한 _ 장부) | ||

|

미수수익(=가공자산) xxx | 이자수익( _ 경과) xxx ** 자기돈이라 생각해서 이자읍따!! ** 있어도 조금이다. 현금유입 엄서 | 기간경과 |

세금의 감소효과 규제 인정이자( = 익금) ** 세무상 받을 돈을 못받은 것은 = 준것 |

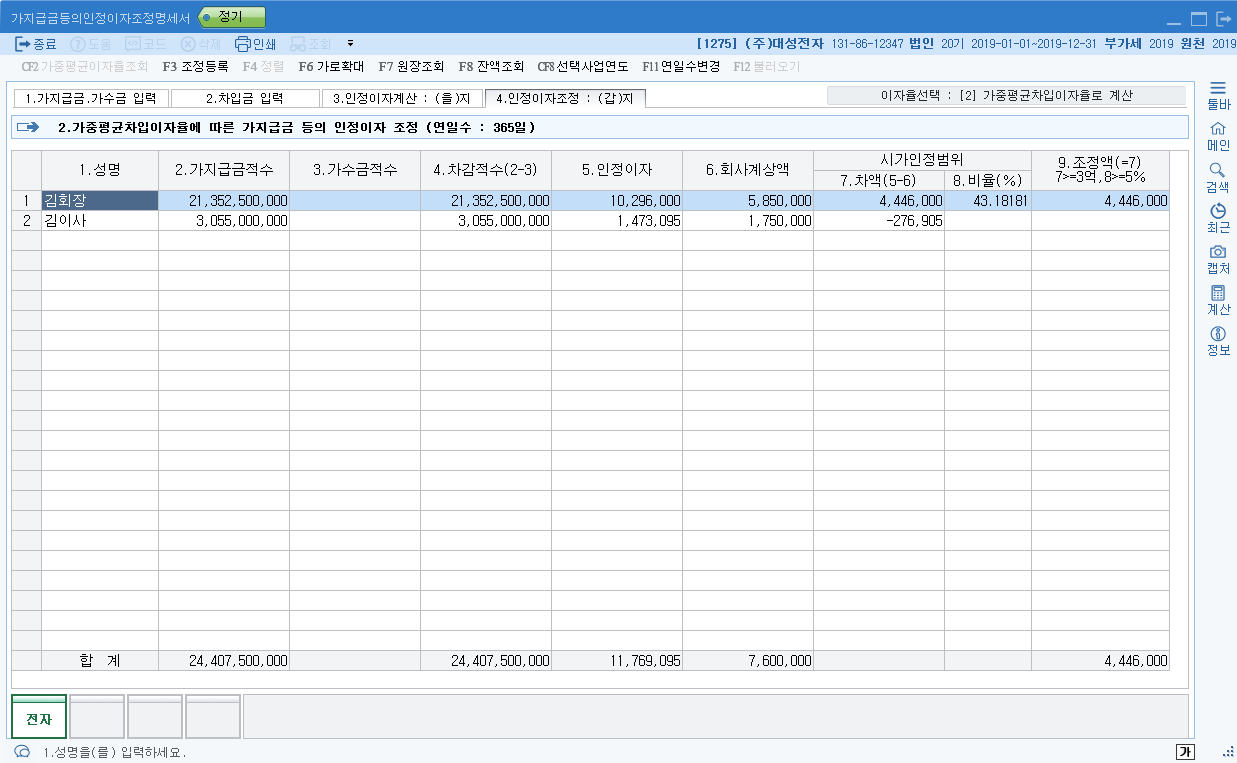

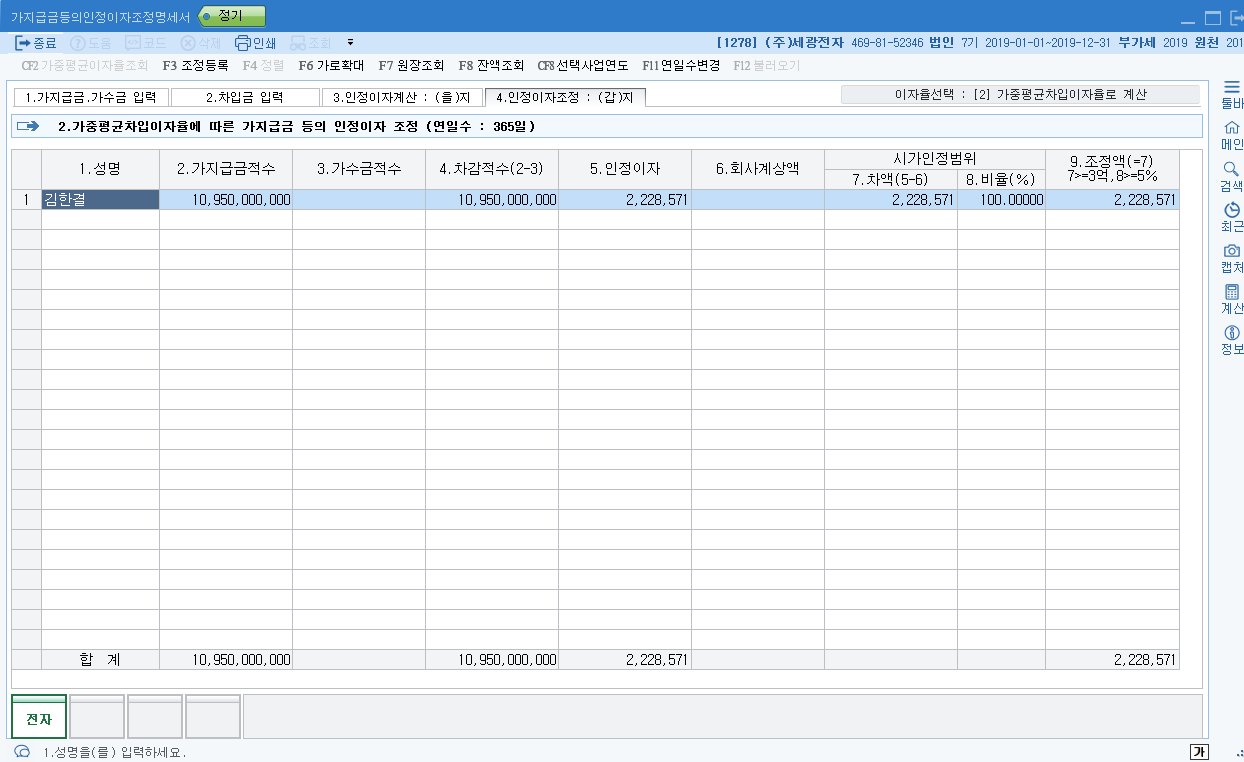

이자수익 < 인정이자

이자수익 > 인정이자 |

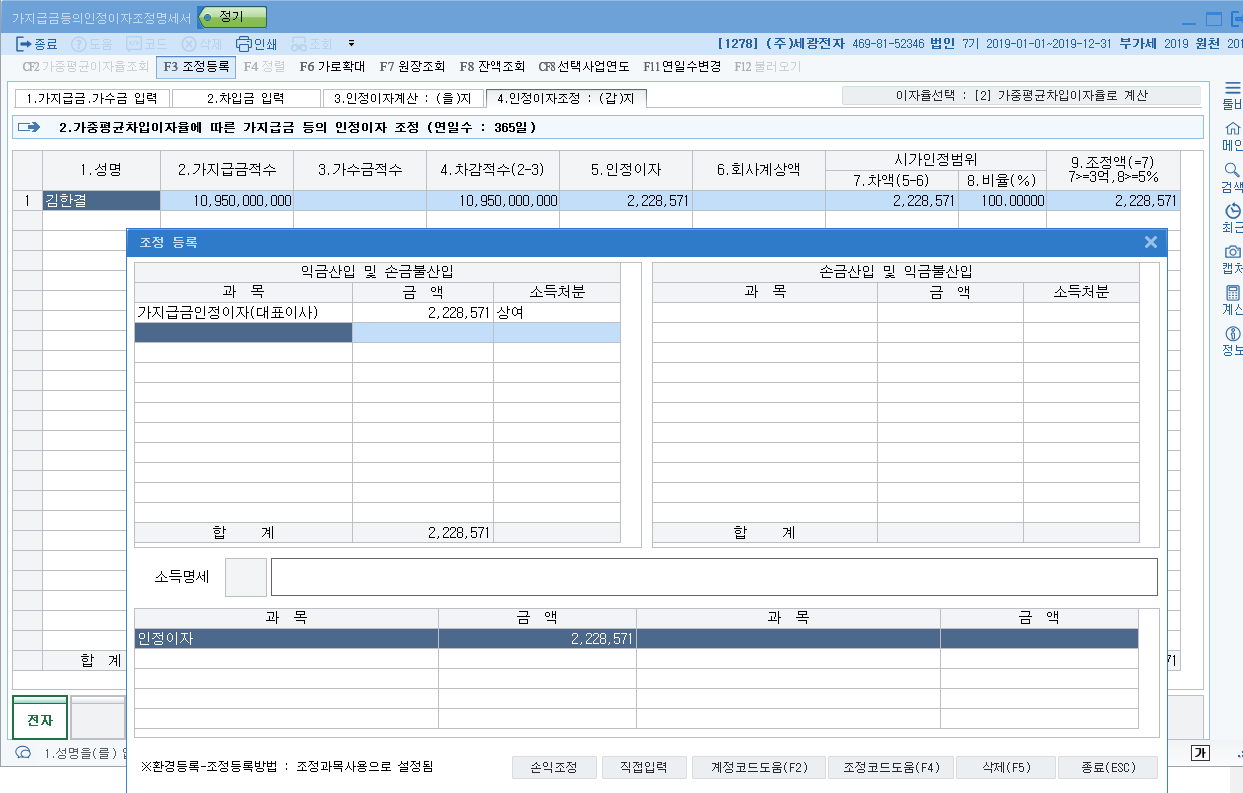

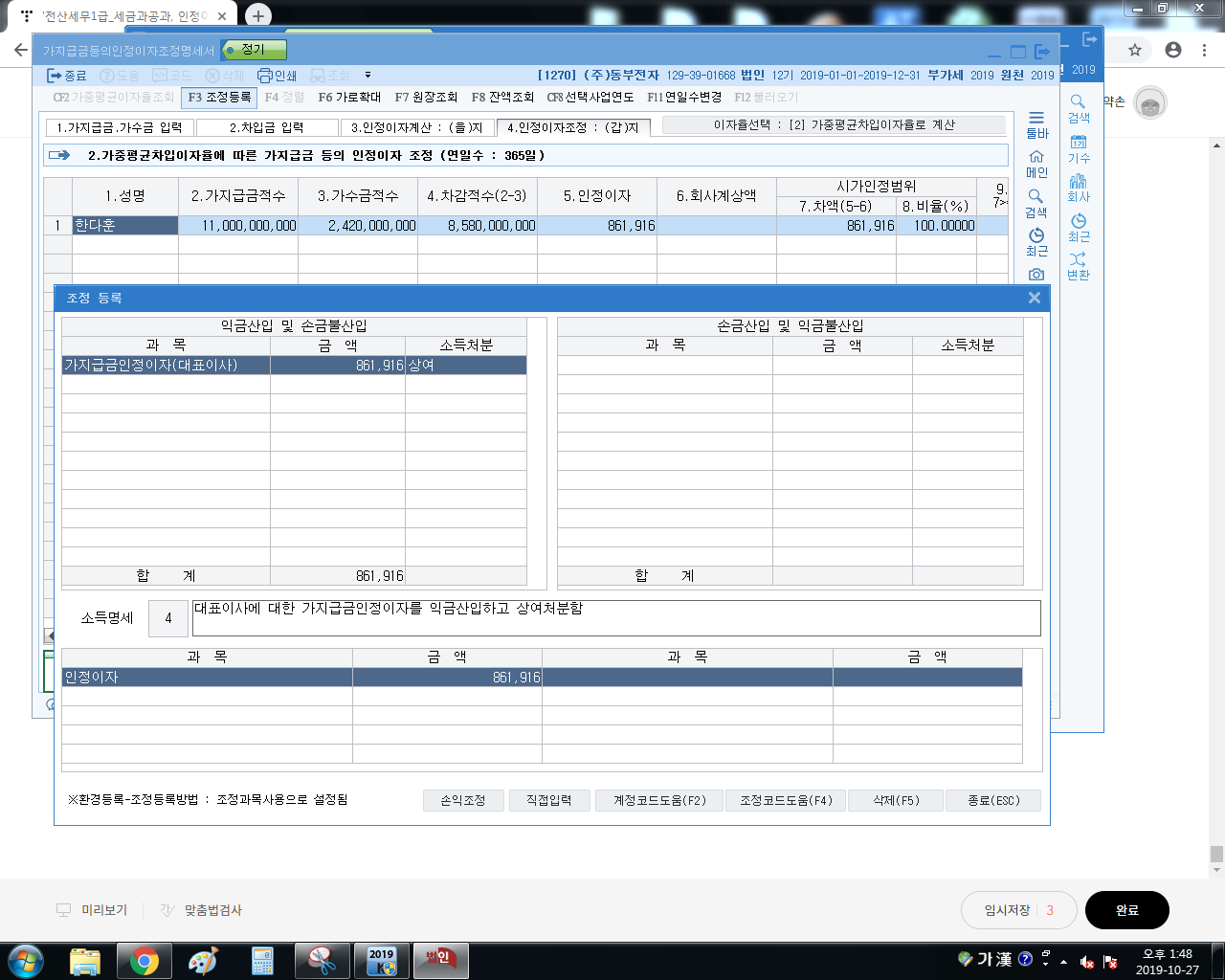

차이(소득증가), 익산 _ 상여, 배당, 기타사외유출로 간주 조정없음 |

1 - 1) 특수관계자 의미상 분류

|

** 이들은 내돈을 가져갔다 생각하지 빌렸다 생각하지 않는다. = 빌려간 돈을 내돈이라 생각하기 때문에 이자수익을 준다? 주지 않는다! 그래서 돈을 갚더라도 이자수익이 적을 수 있다. 수익일 줄면 = 이익이 감소하고 = 내야 할 세금이 감소한다. 세무상 받을 돈을 못받은 것은 준건으로 간주하는데 특수관계자에 따라 계정을 달리한다. (1) 임직원(대표) : 상여금으로 간주 (2) 개인(대주주) : 배당으로 간주 (3) 관계회사(자회사=계열사 _ 주식을 많이 투자했던지, 지분이 많던지) : 기타사외유출 |

|

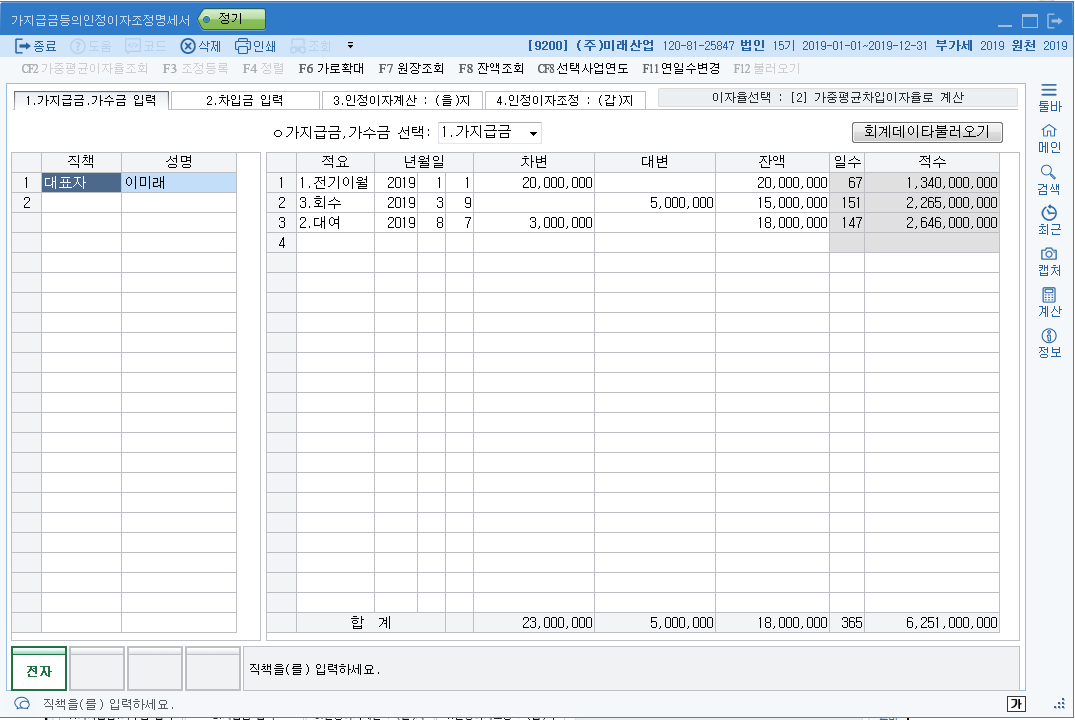

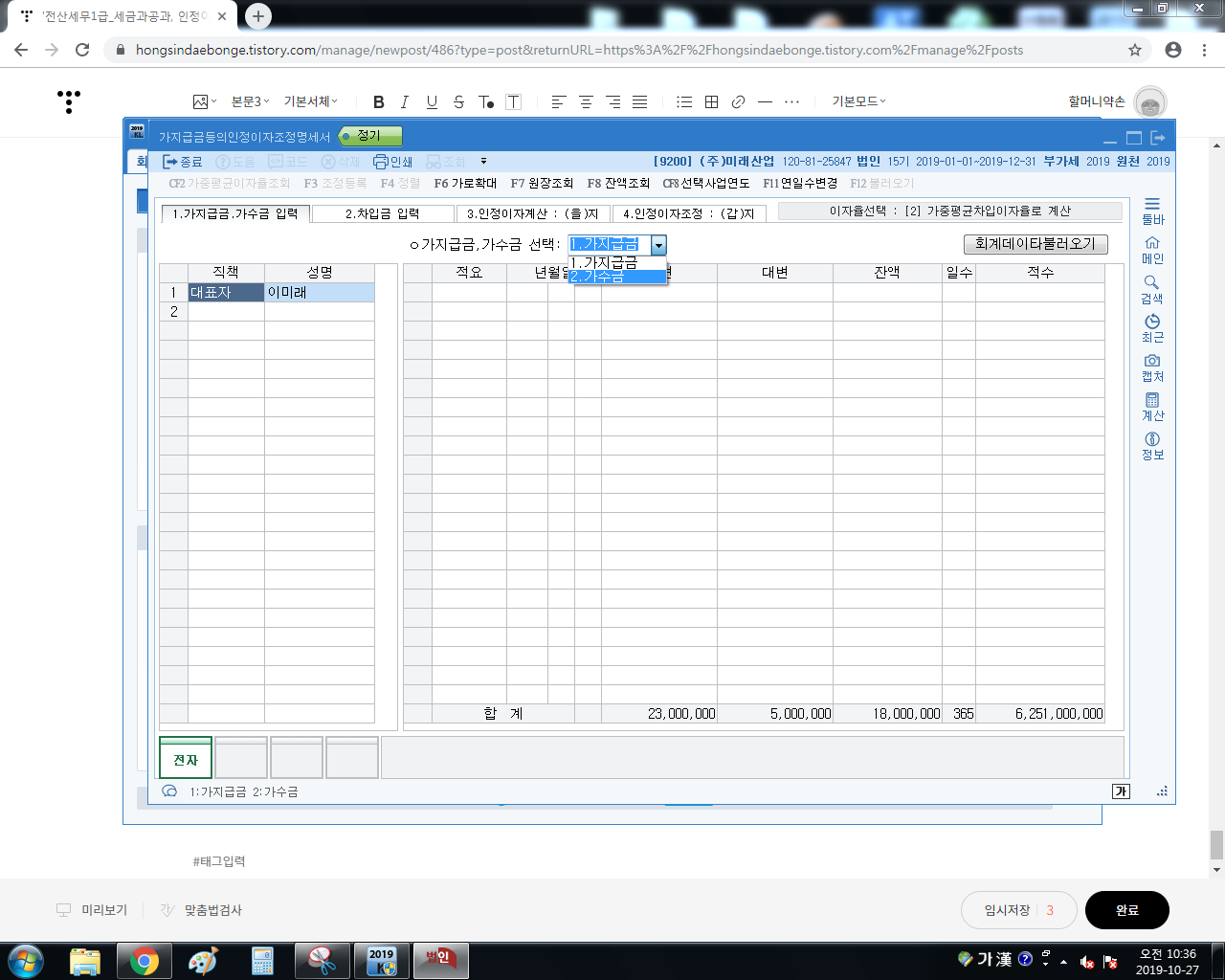

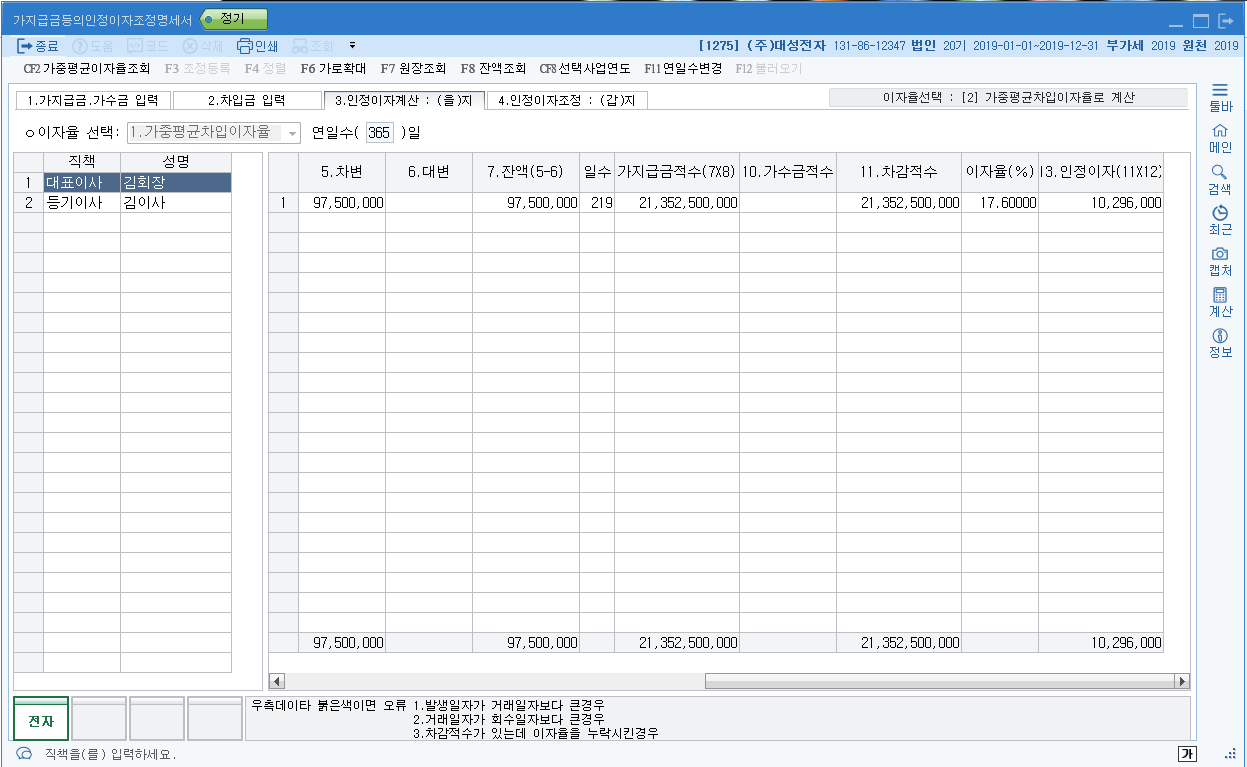

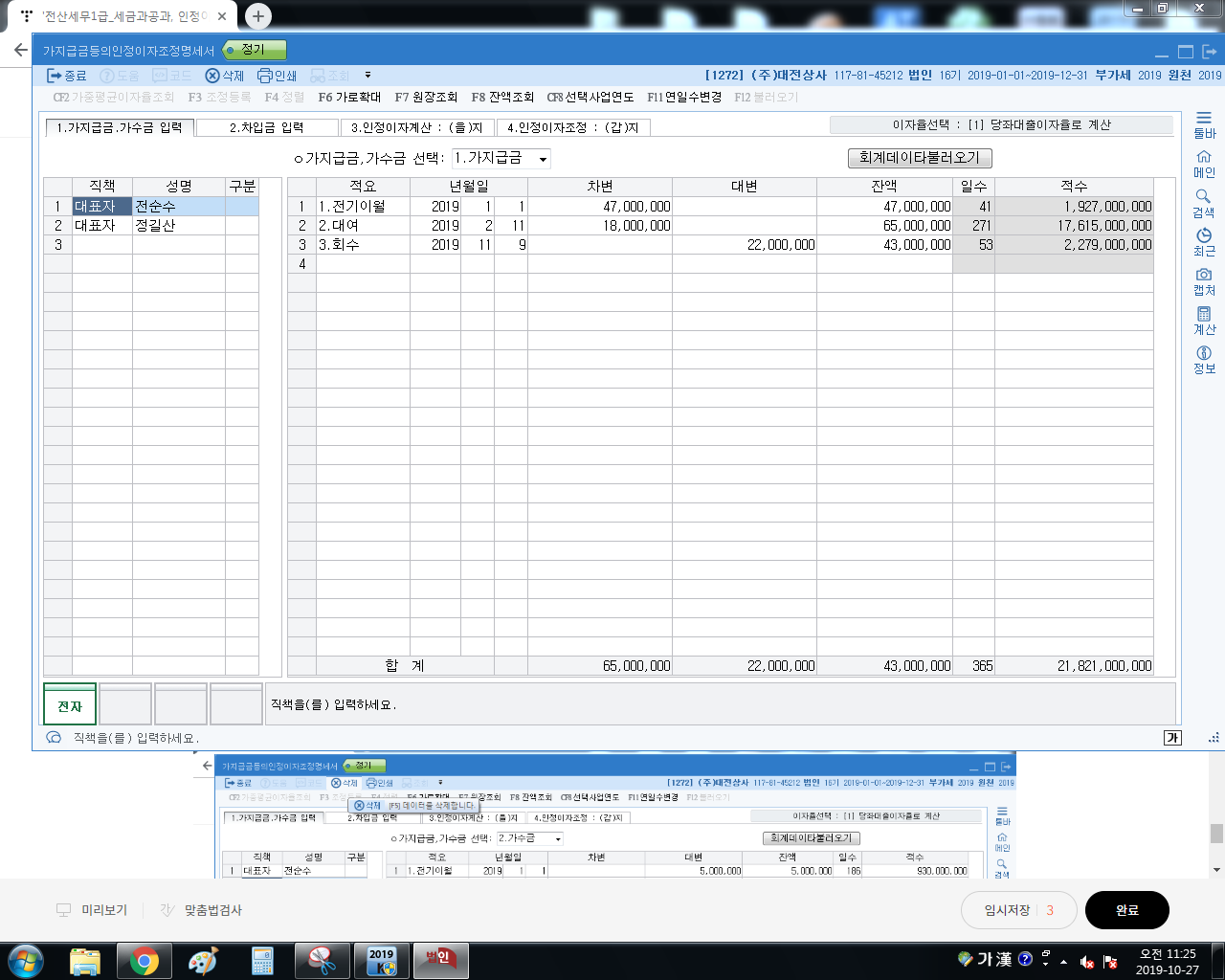

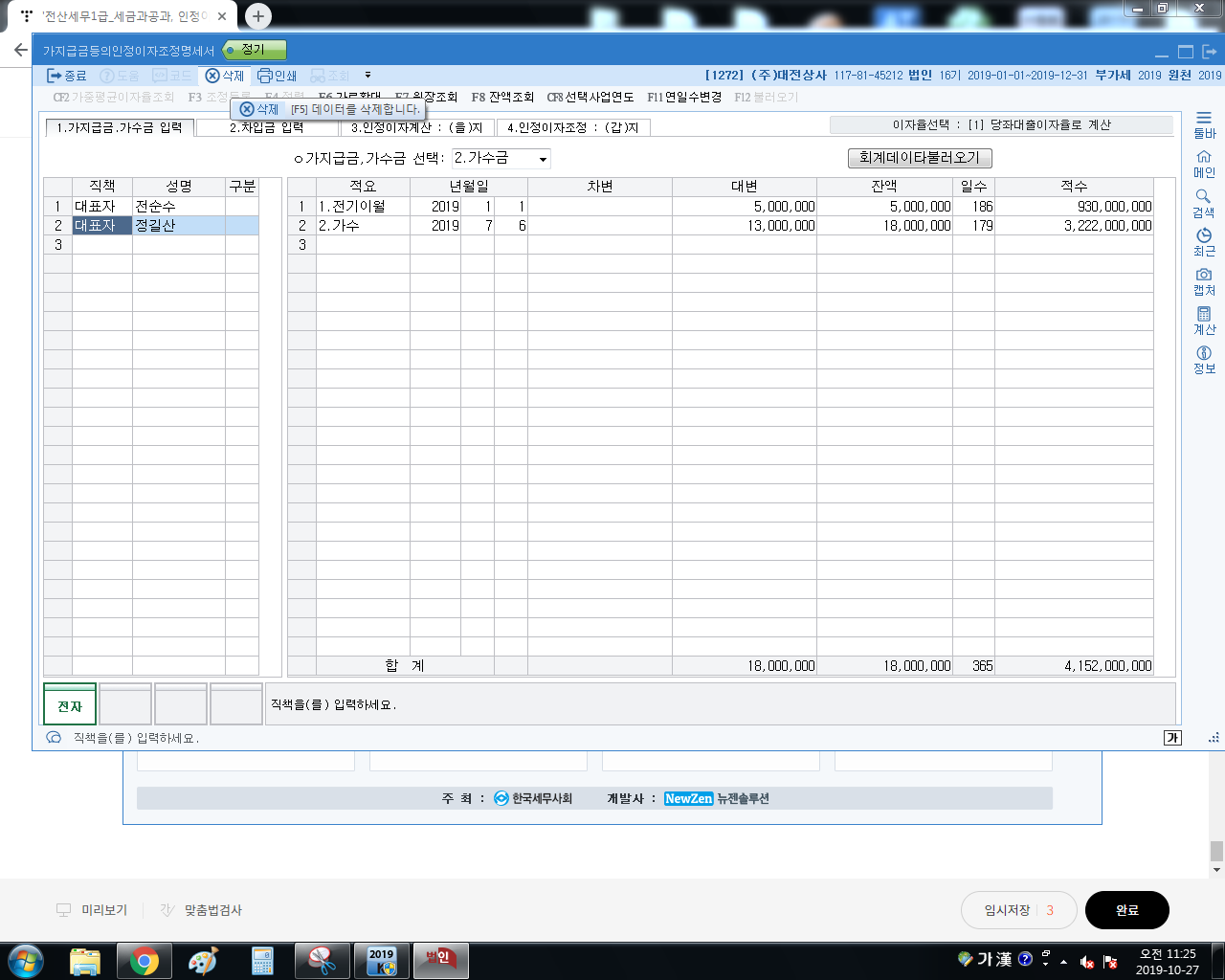

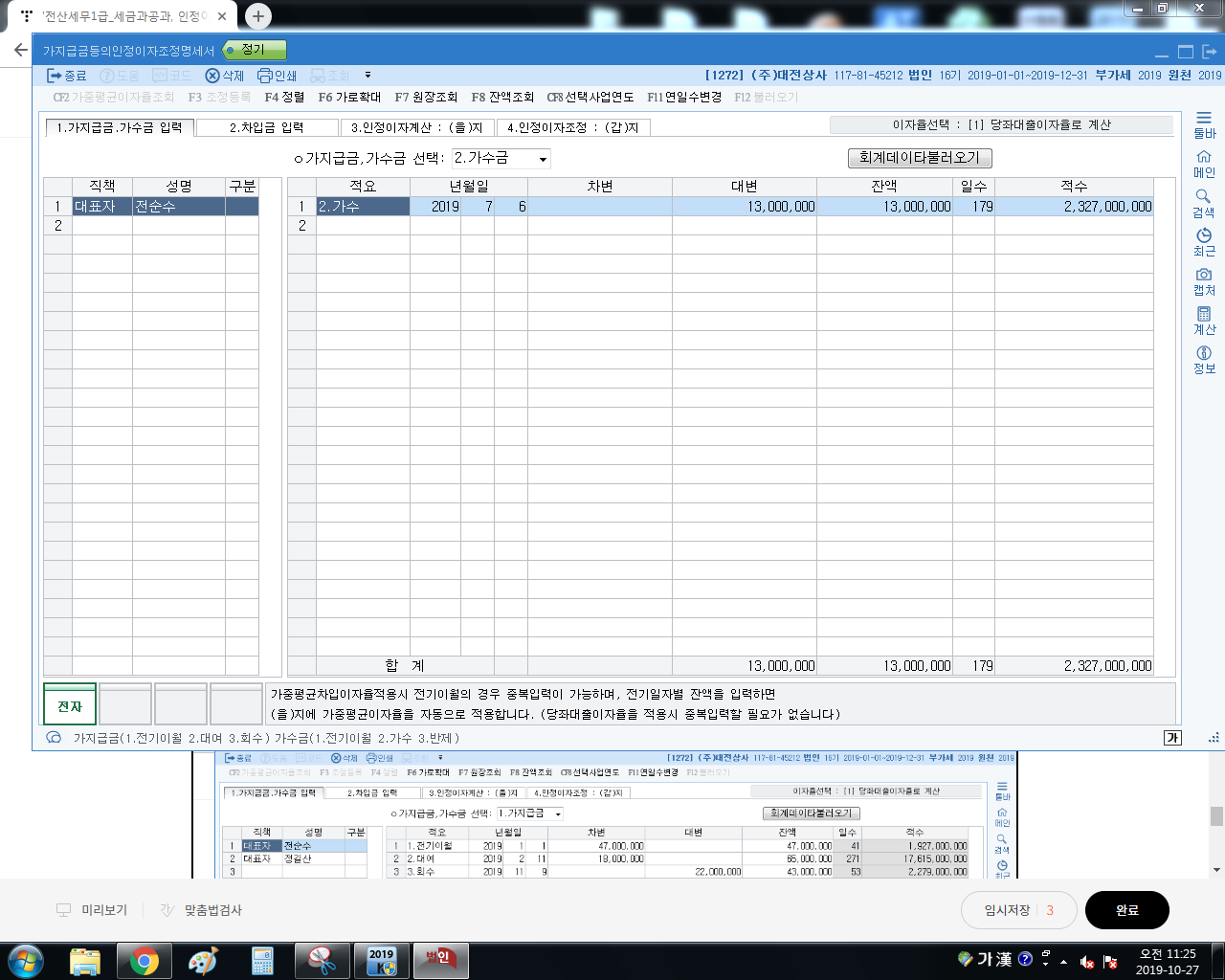

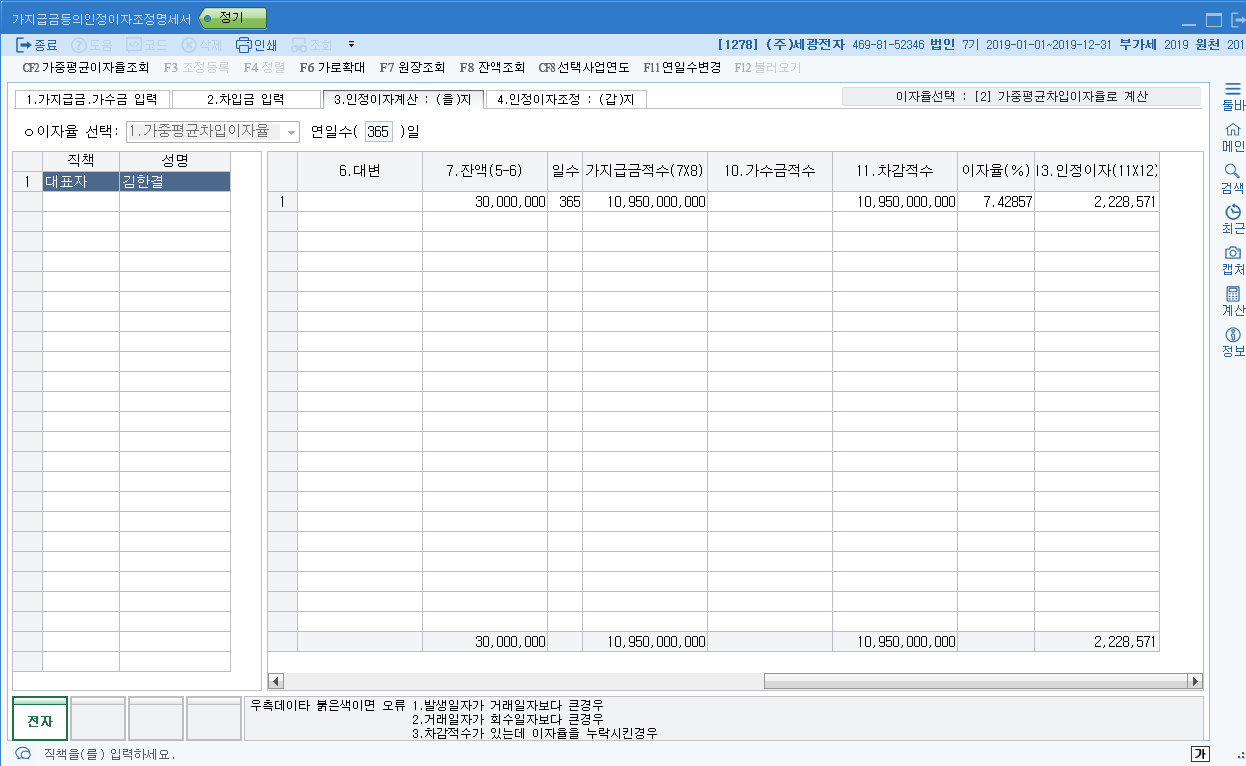

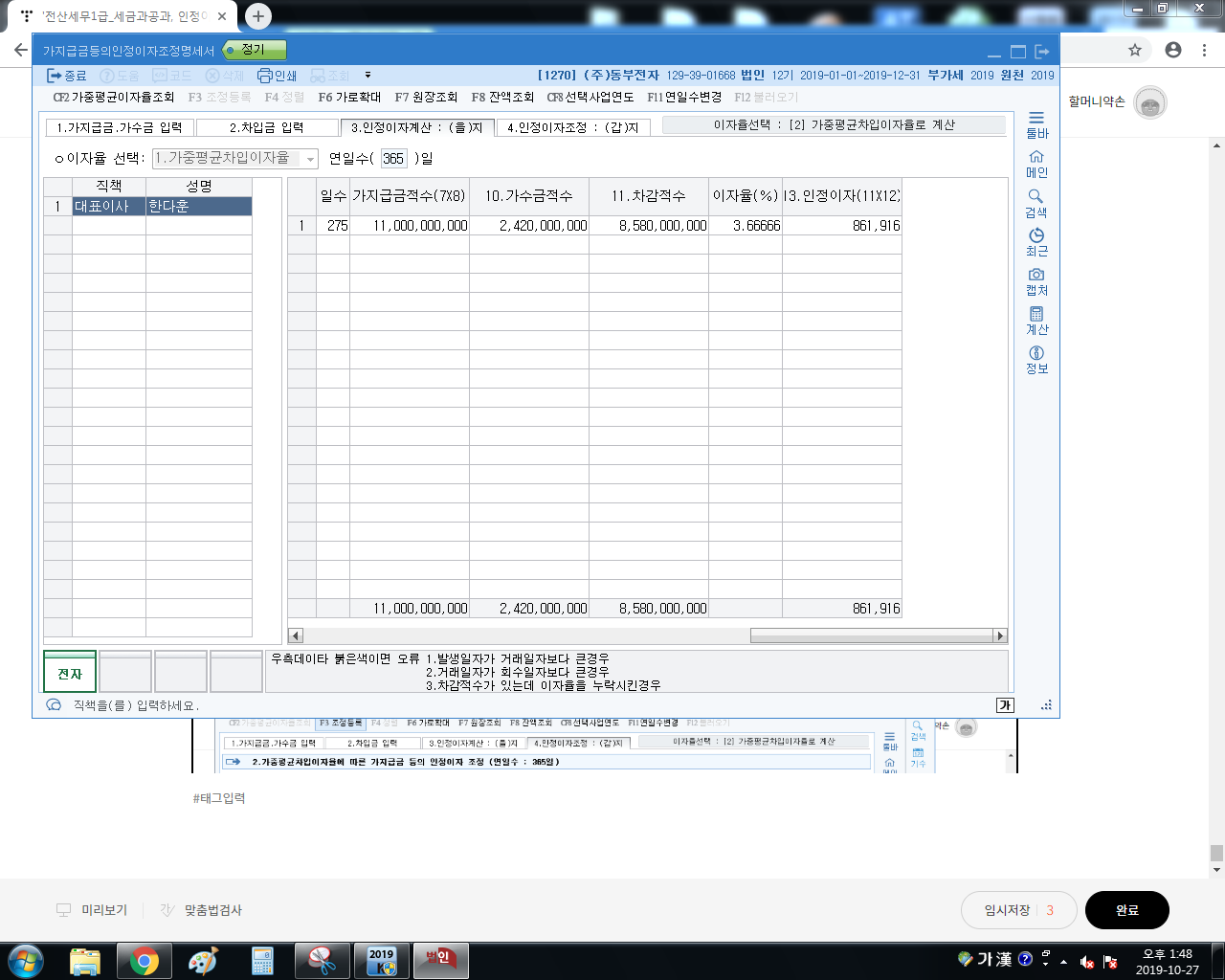

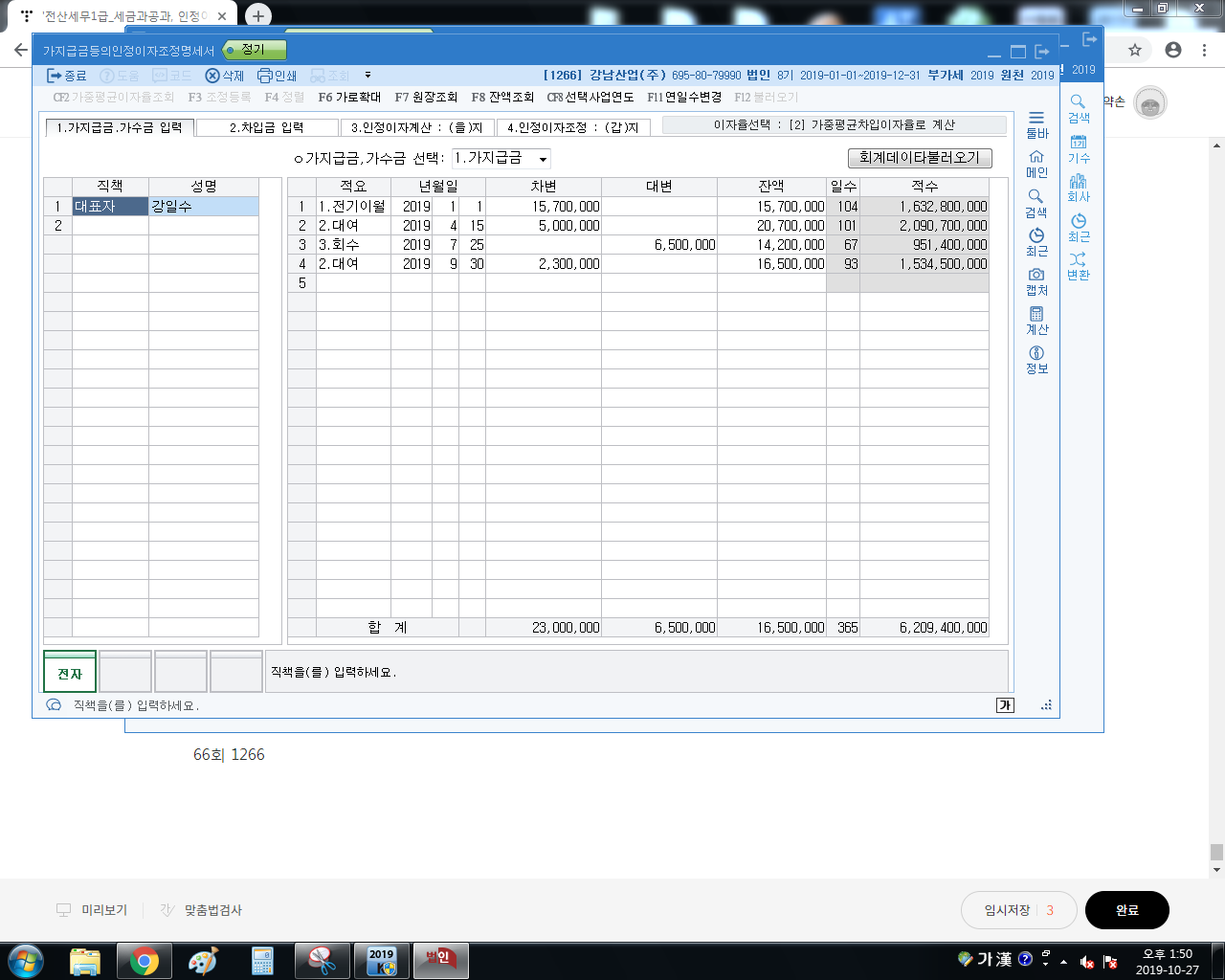

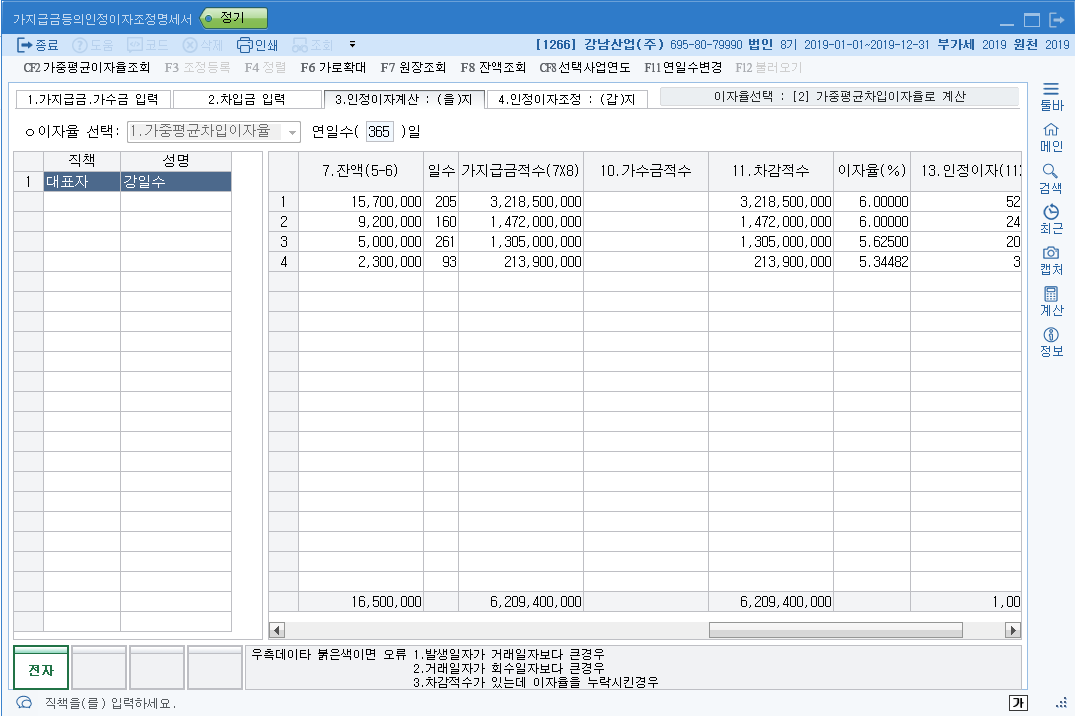

가지급금인정이자의 계산(하루이자율을 곱한다.) = [가지급금 등의 일수(=적수) - 가수금 일수(=적수)] * 인정이자율(=연이자율) * (1/365(366)) |

|

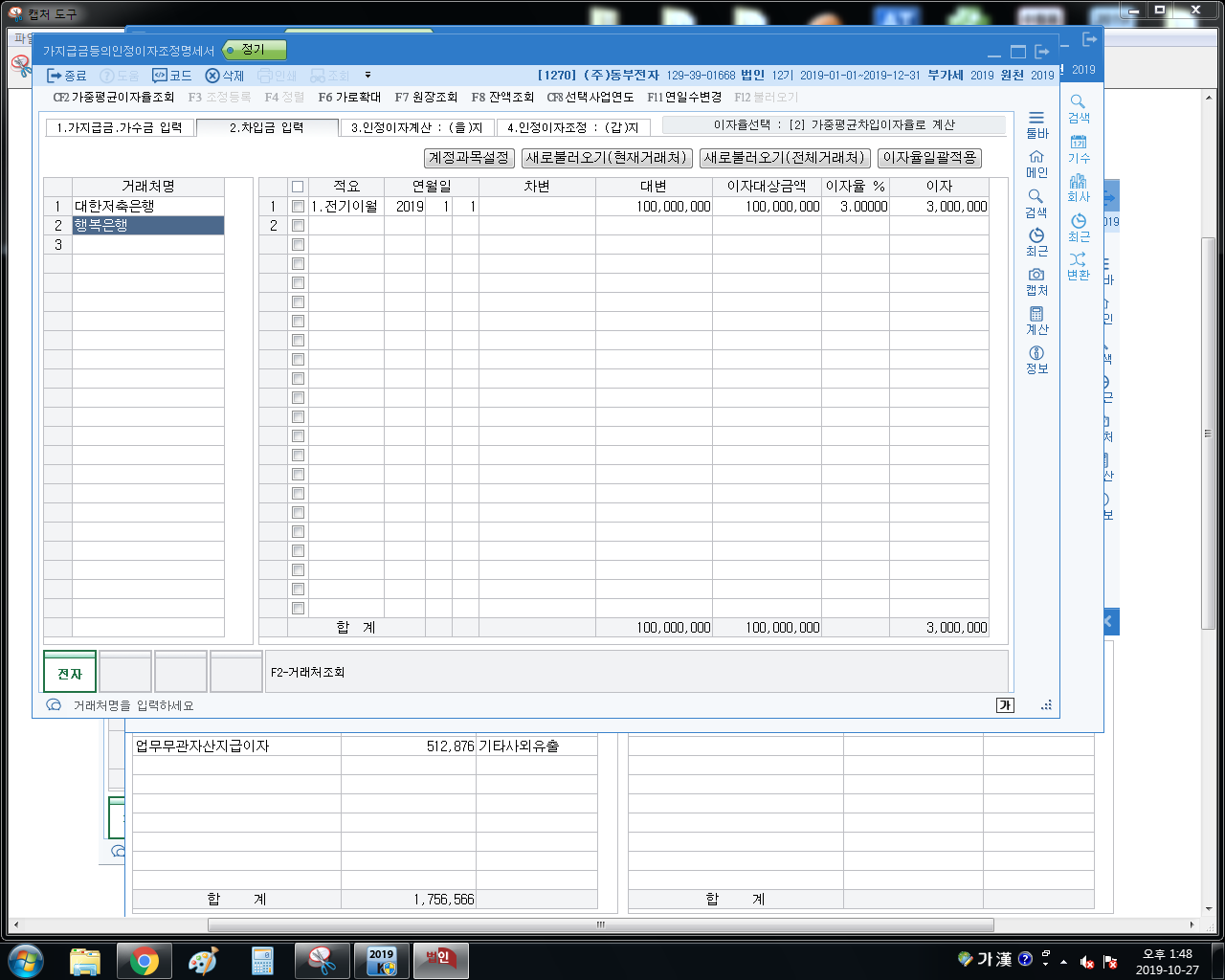

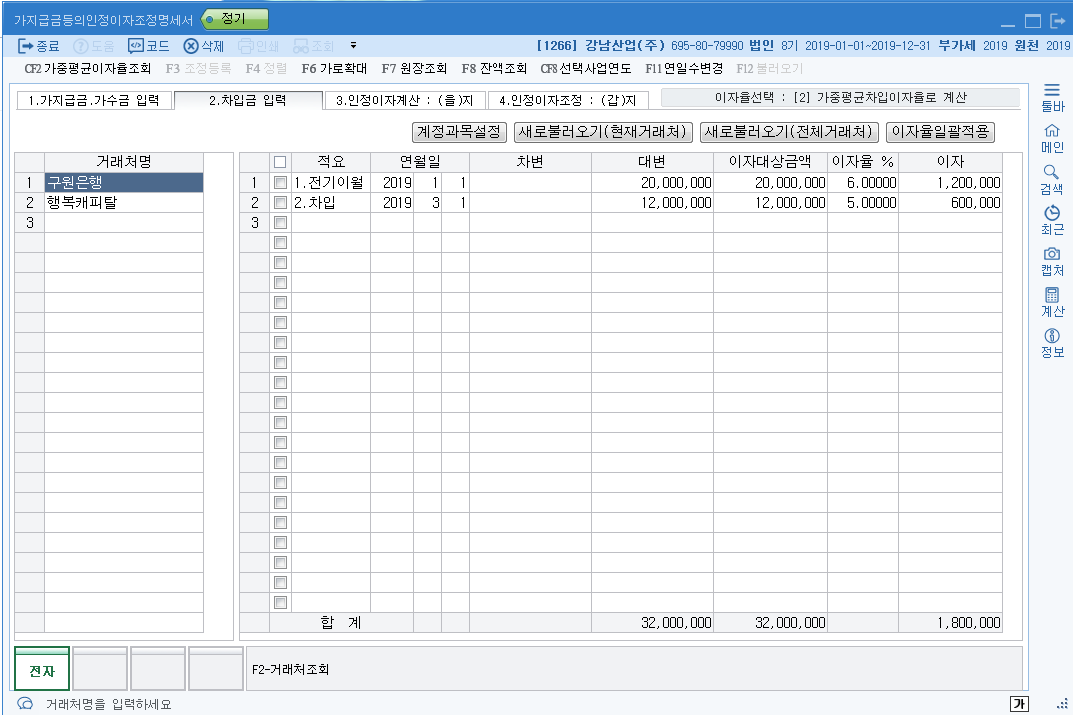

인정이자율?? 가중평균이자율 _ 대여시점별 각각, 10번을 대여하면 10번 한다. 자동계산됨 (1) 원칙 : 가중평균차입이자율 = ∑(개별차입금잔액 * 해당 차입금이자율) / 차입금 잔액 총액 대여시점에 존재하는 : 연총이자비용의 합계 / 총 차입금원금합계 = 평균이자율 *** 평균이자율 = 시장에 형성된 이자율을 반영해야함 *** 단, 특수관계자 차입금은 제외하고 이자비용을 구한다. *** 단, 채권자가 불명한 차입금은 제외하고 이자비용을 구한다.

(2) 예외 : 당좌대출이자율 _ 세무서(=국세청)가 정한다. 프로그램에 내장되어있다. 자동으로 반영됨 *** 기업이 당좌대출이자율을 선택한 경우에는 3년간 계속사용해야 한다. 특별한 신고가 없다면 가중평균이자율을 사용. *** 세부담을 최소화 한다는 것은 원칙과 예외중 작은(Min) 값을 선택한다 |

|

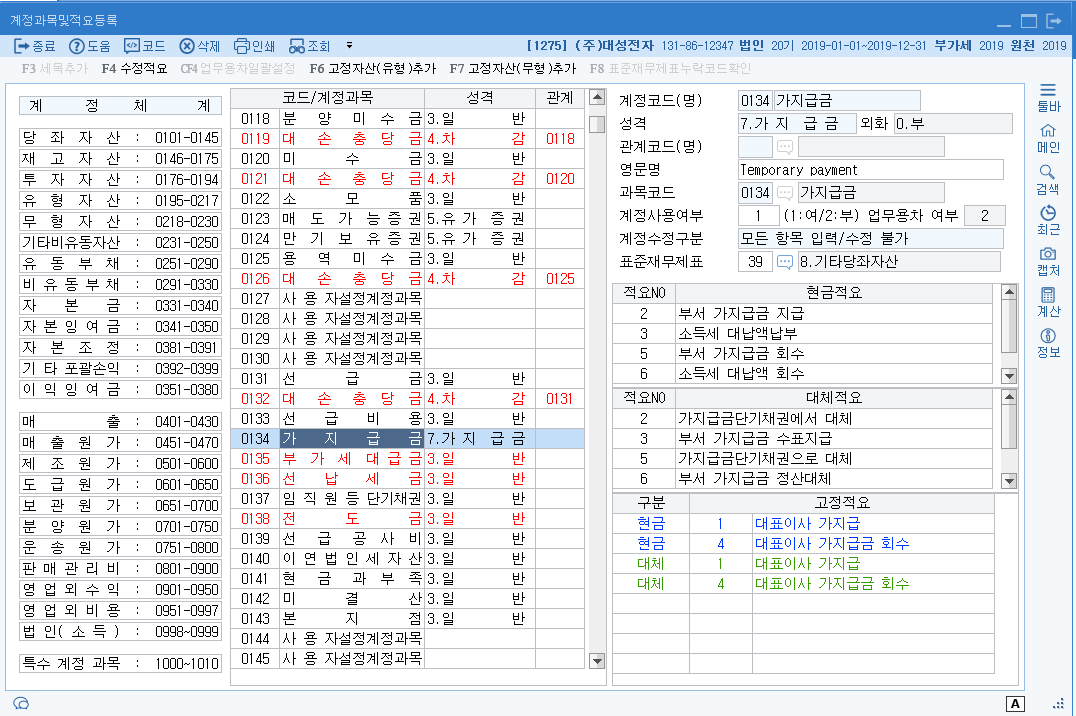

※ 계정과목은 실질적으로 가지급금이나 규제회피하려고 장부에 가지급금기록안하고 단기대여금 등으로 기록한 경우 ==> 가지급명세서에 반영해서 규제대상으로 같이 묶어줘야한다. 인정이자 명세서 작성시 직접반영해야 함 |

|

※ 가지급에 해당하나 인정이자 규제를 안하는 경우, 가지급명세서에 반영 안됨 / 교재 481쪽 중간 7가지 (1) 사용인과 자녀에 대한 학자금 대여 (2) 사용인에 대한 월정급여내 가불금 (3) 사용인인데 대한 경조사비(결혼, 장례시) 대여 (4) 세무조정상 사외유출되었는데 귀속이 누구인지 모를때 = 대표자가 가지고 갔다고 보고 대표자에게 지급한0 상여로 처리, 간주 => 소득세가 발생하고, 회사가 대납한 경우 |

| 장부기록을 이해하라 | 세법에 따라 다시계산(=적용) | 차이 |

| (1) 현금 100 / 이자수익 100 _ 경과 | 인정이자 150 익금 | 50 익급산입 |

|

(2) 미수수익(가공자산) 100 / 이자수익 100 ** 장부상 회사계상수익 = 0 |

익금 감소, 자산감소 => 손산(유보발생처리후 차이조정한다. 0-150 = 150 |

150 익금산입 |

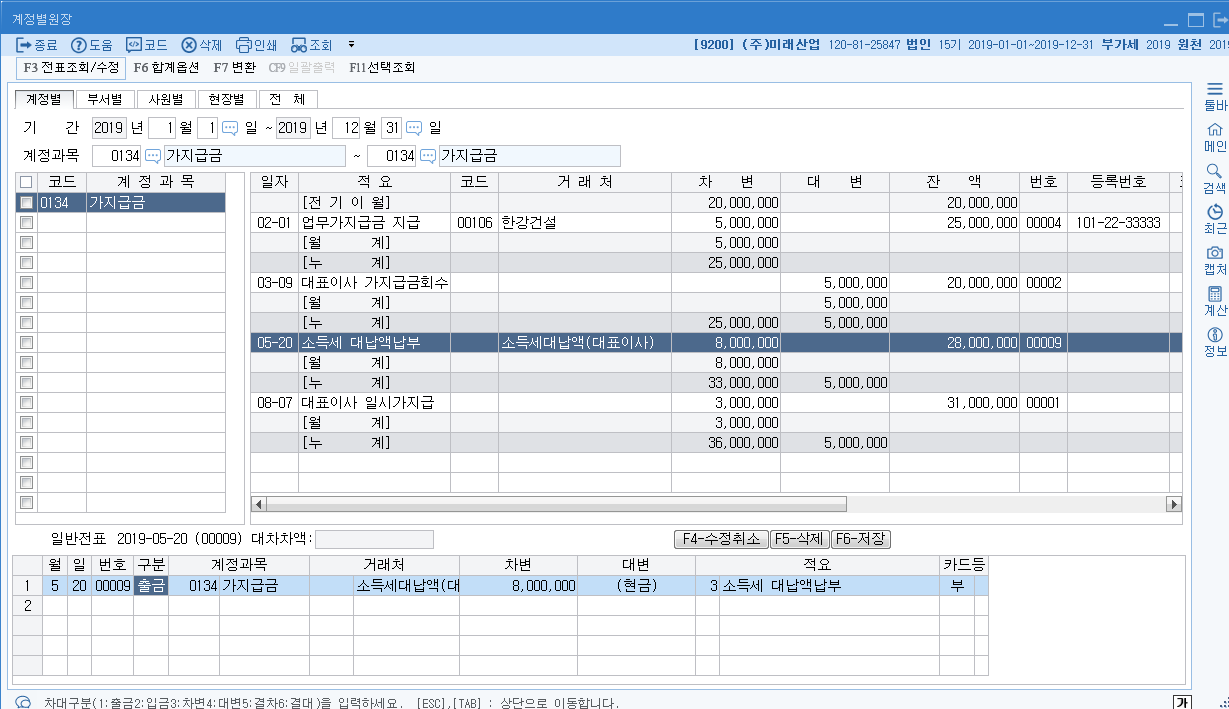

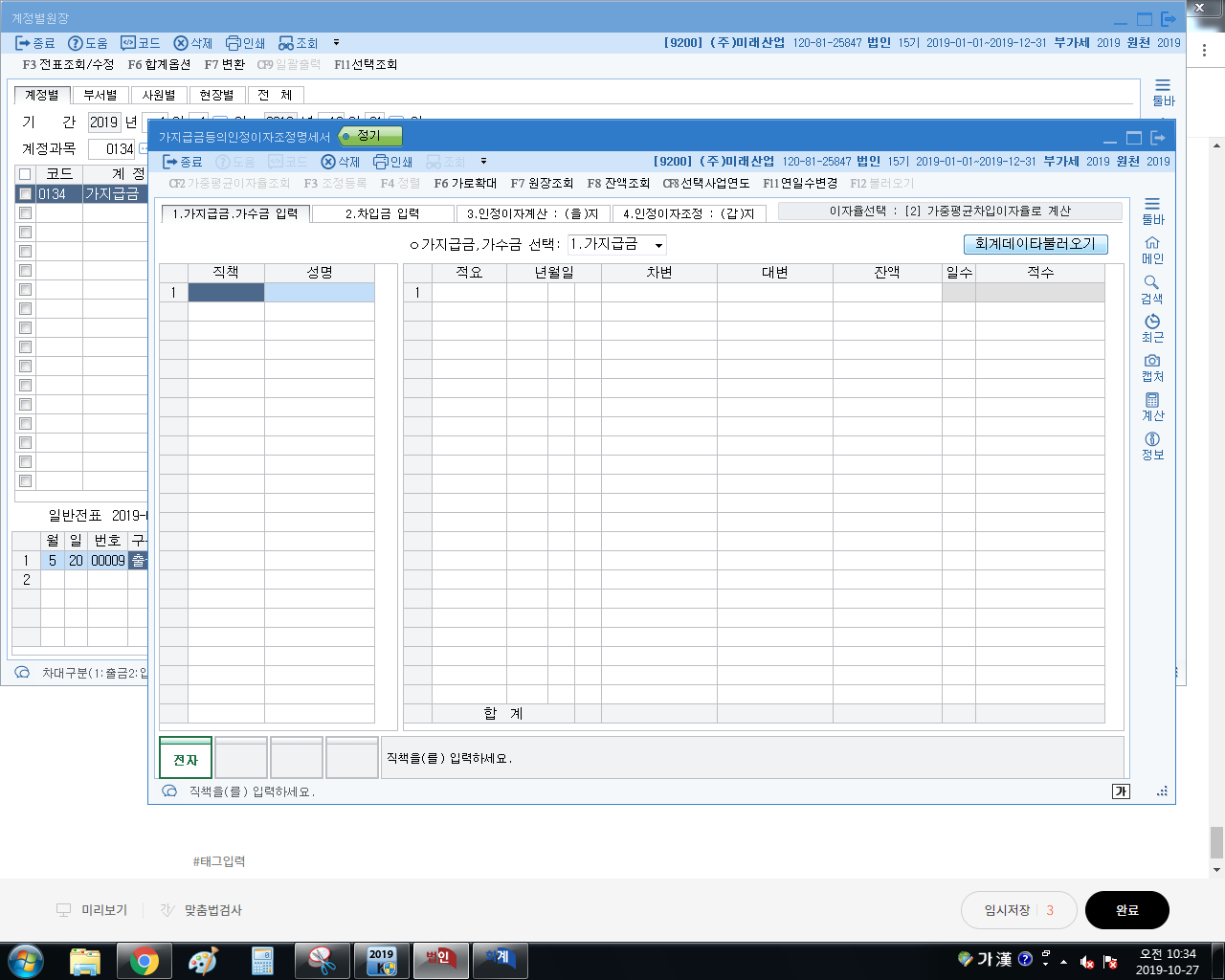

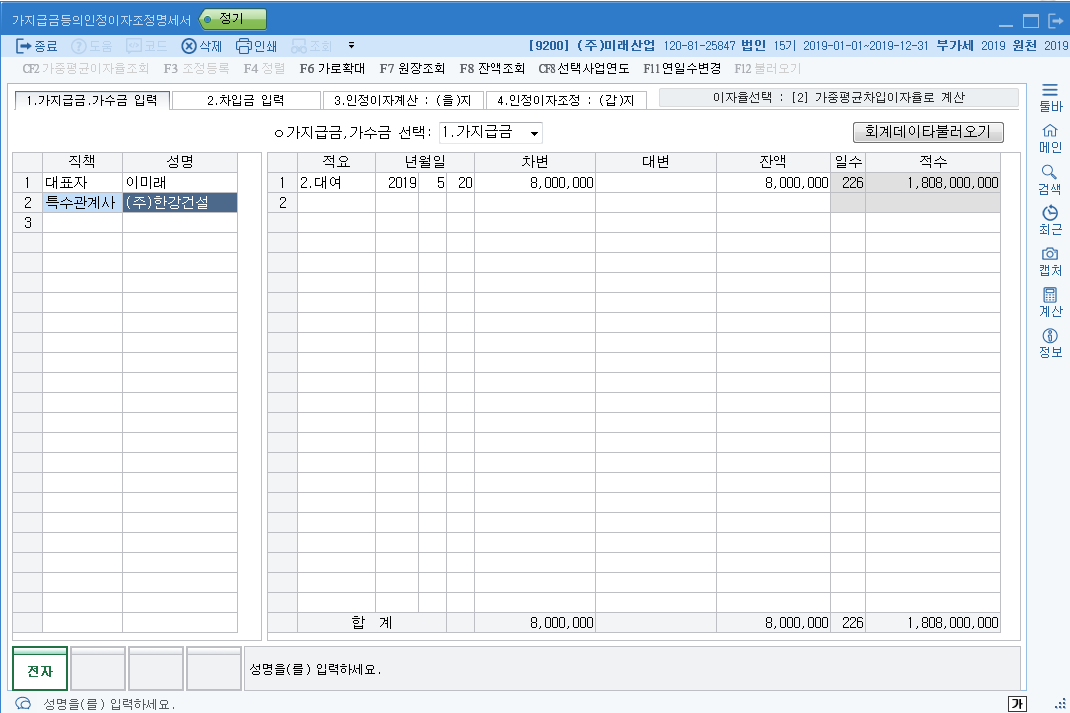

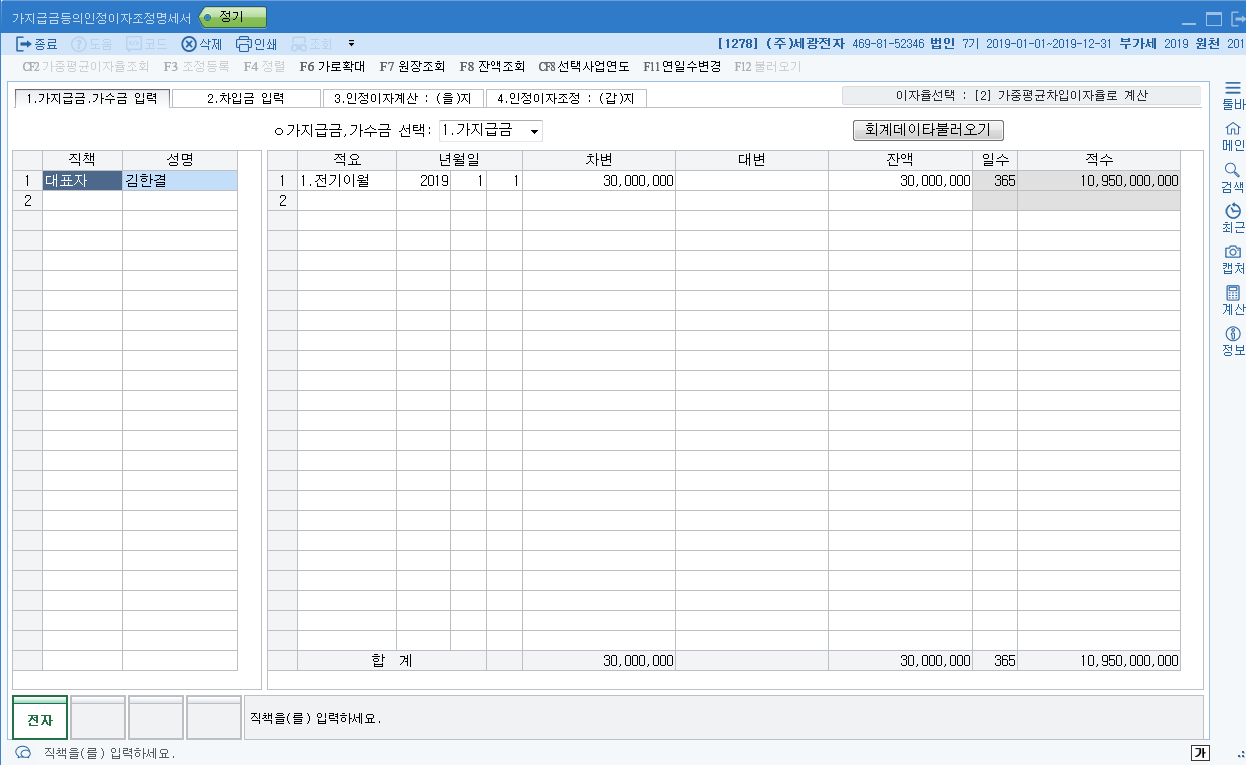

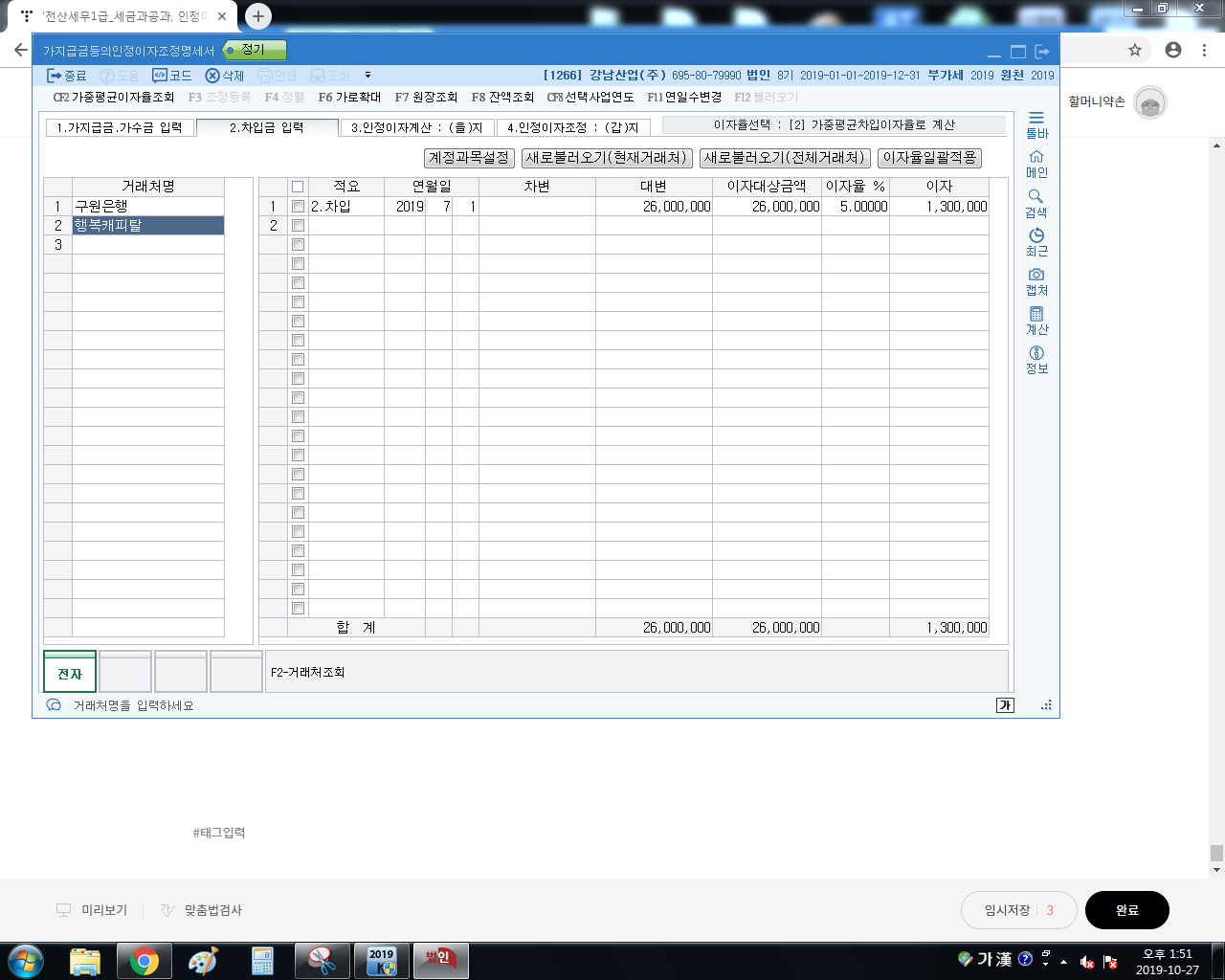

[연습문제 풀이] 교재 483쪽 회사코드 9200

인정이자만 가져온다. 8,000,000은 없다.

???? 이 문제는 다시 캡쳐요망

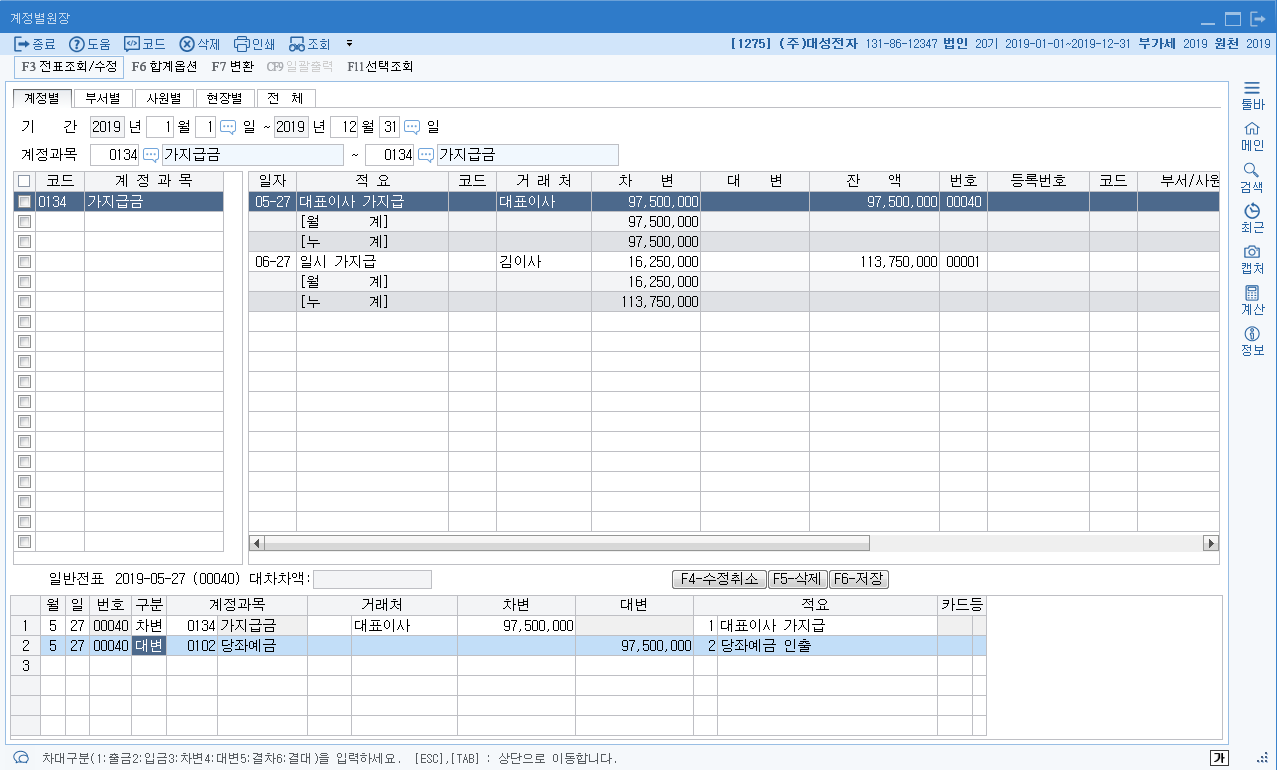

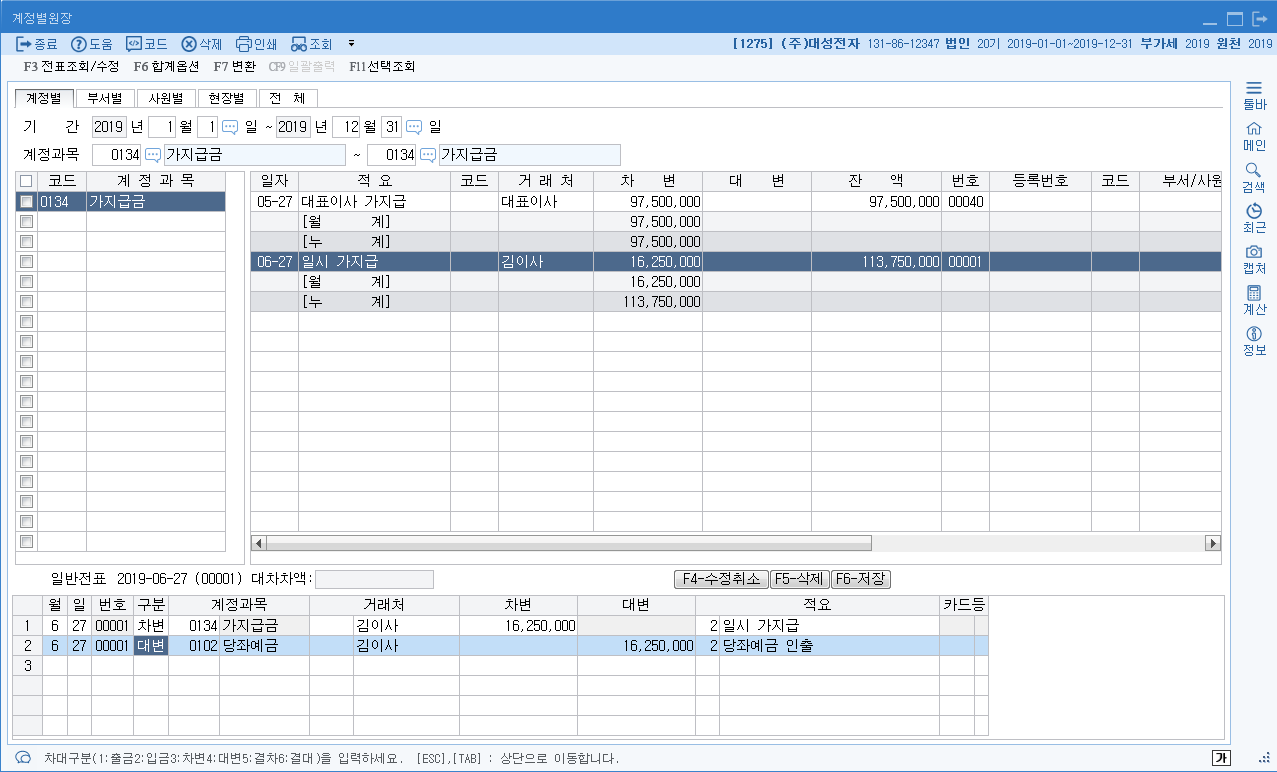

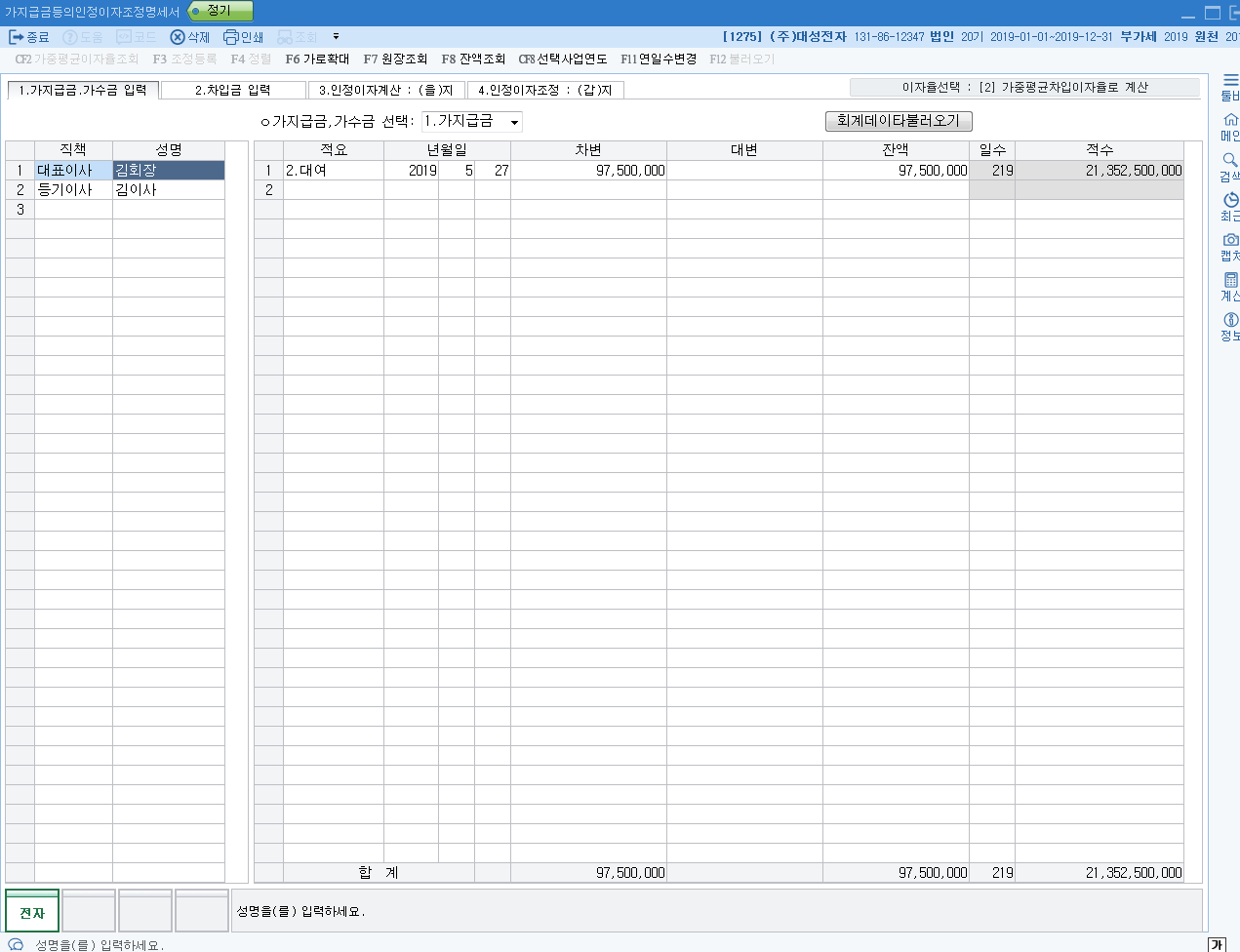

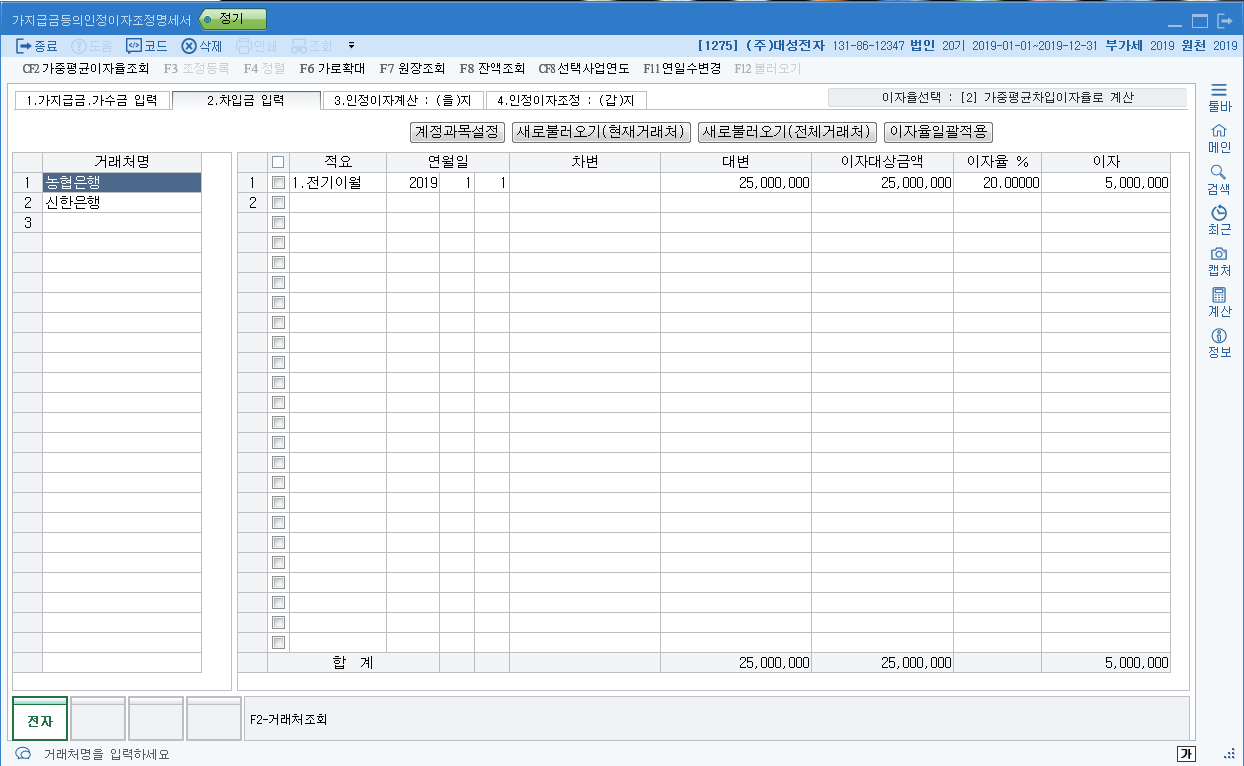

[연습문제] 교재 611쪽, 회사코드 1275

원장을 조회해서 김이사의 적요번호를 확인한다.

문제에 주어진 약정이자 = 회사계상액(회사가 받기로한 약정 이자액)

가중이자에서 당좌이자로 바꿀수 있다.

[연습문제] 교재 575쪽 회사코드 1272

[연습문제] 교재 648쪽 1278

==============================

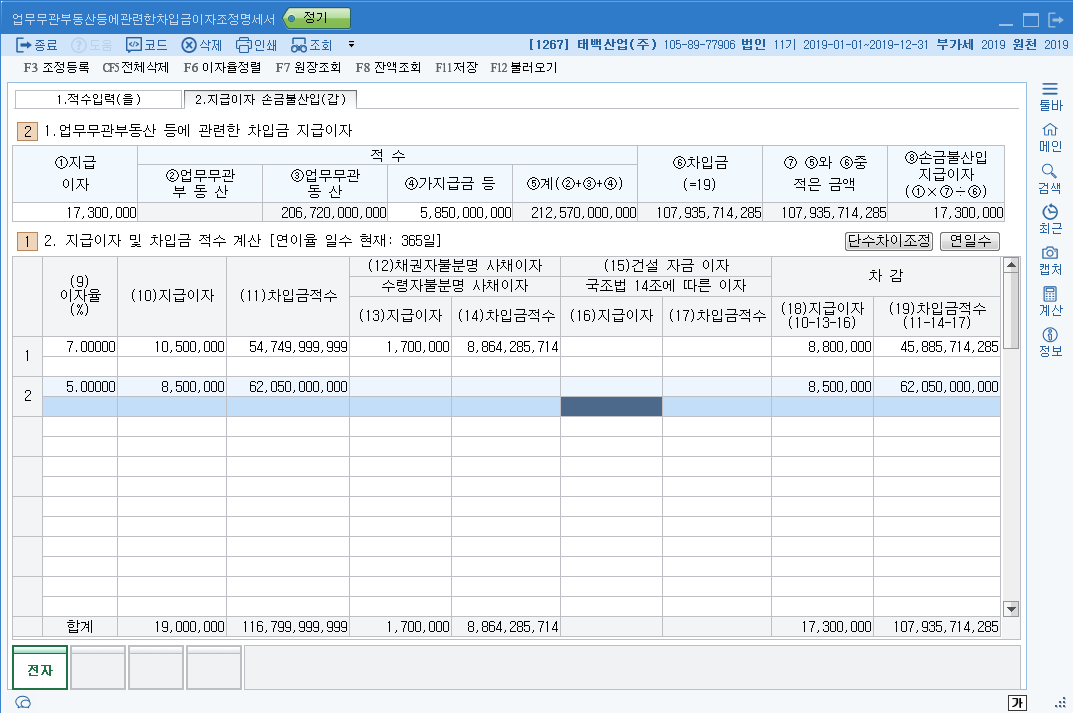

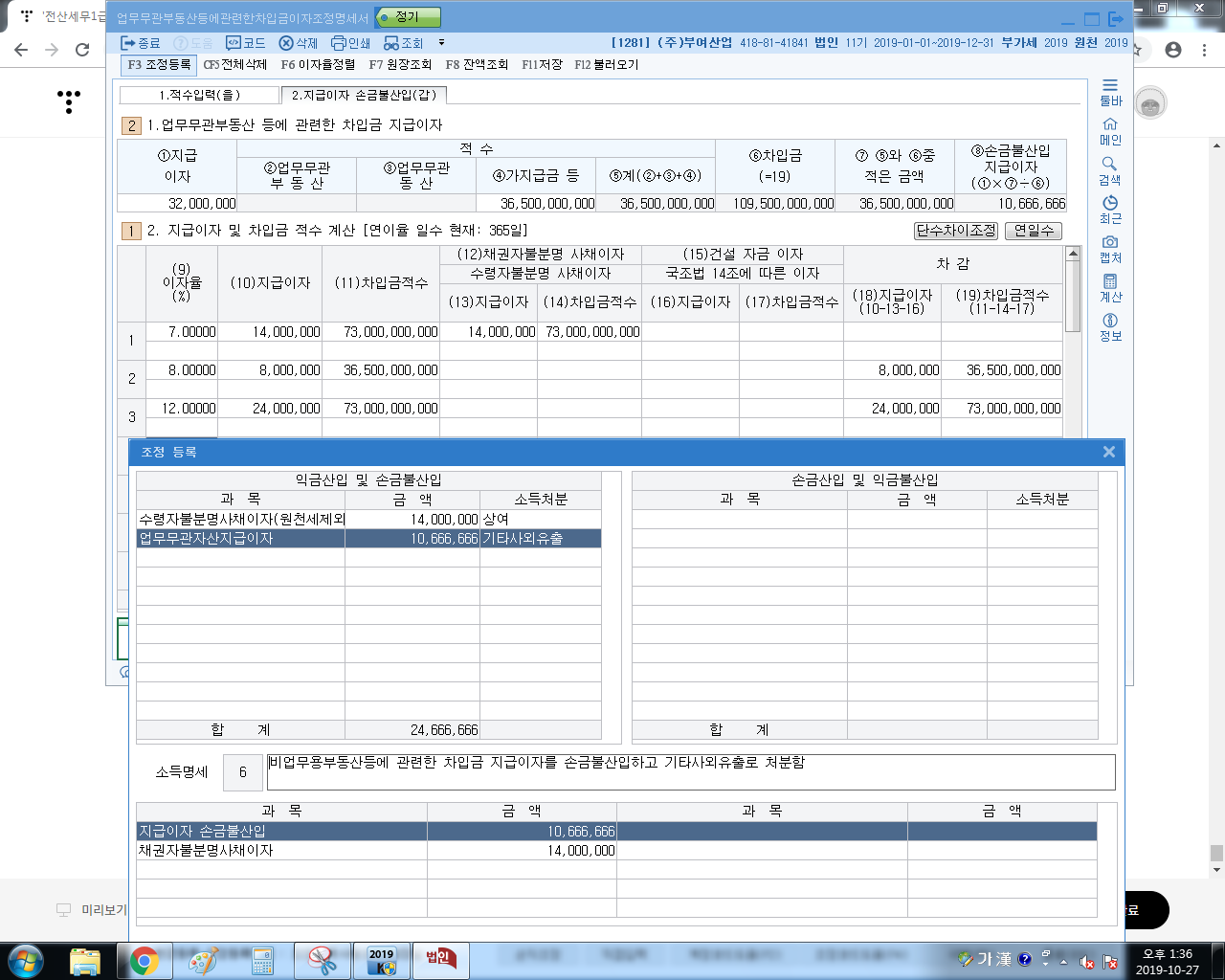

교재 486쪽 업무무관 지급이자(=이자비용)의 손금불산입

|

지급이자(=이자비용) ** 성과측정을 위해 |

세법 | 차이 | 처리효과 |

| 차입 : 현금 xxxx | 차입금 xxx | |||

|

사용 : 차입금을 업무에 사용 = 정상적인 기업활동 |

|||

|

이자비용 xxx | 현금 xxx + 미지급비용 xxx * 기관경과 but, 현금유출 x 경우 |

세법 : 손금인정 = 세금의 절감의 효과를 인정하겠다. * 단, 업무에 사용한다, *금융거래 실명법에 따라 돈의 출처와 사용처 명확해야 하는 전제조건 충족해야함. |

조정 없다.

|

|

|

|

* 예외 : 손금감소(소득증가) (교재 488쪽) |

익금산입 |

|

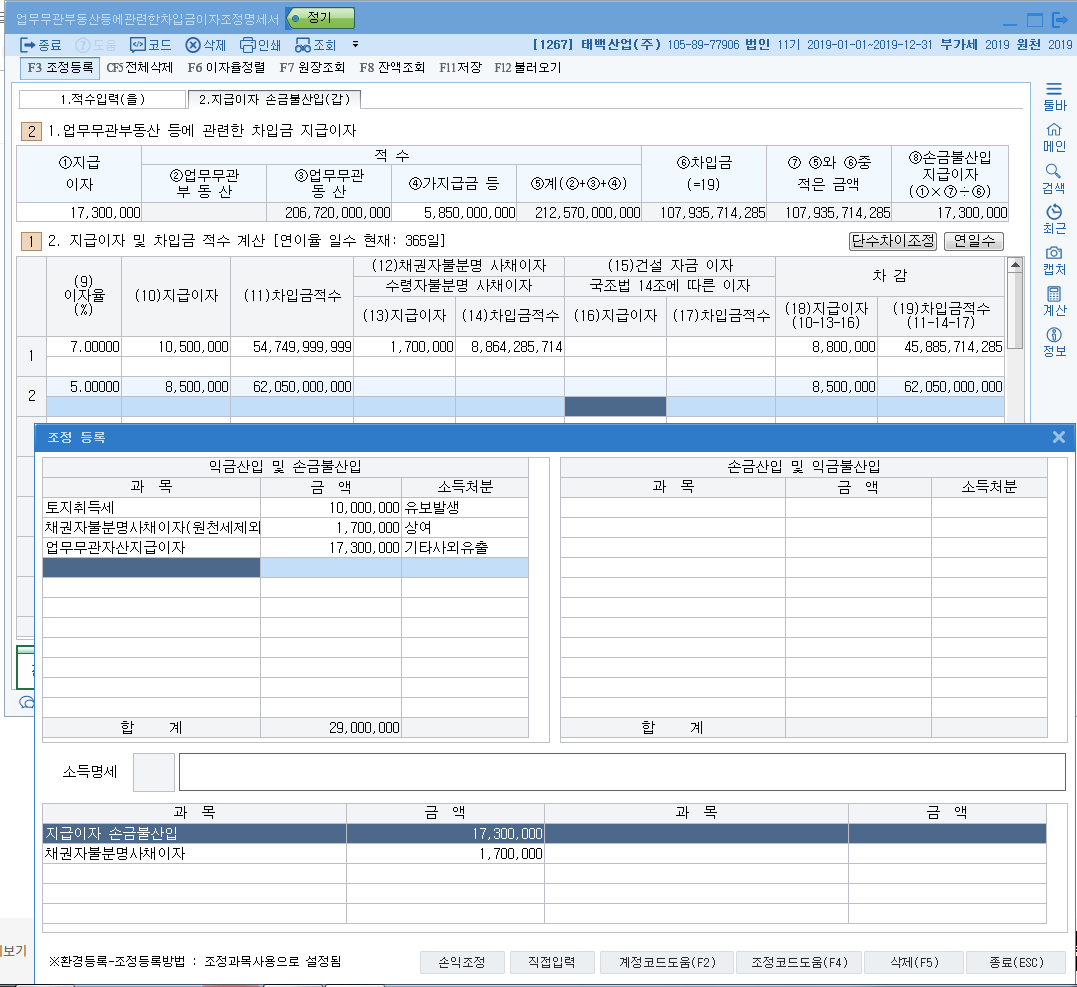

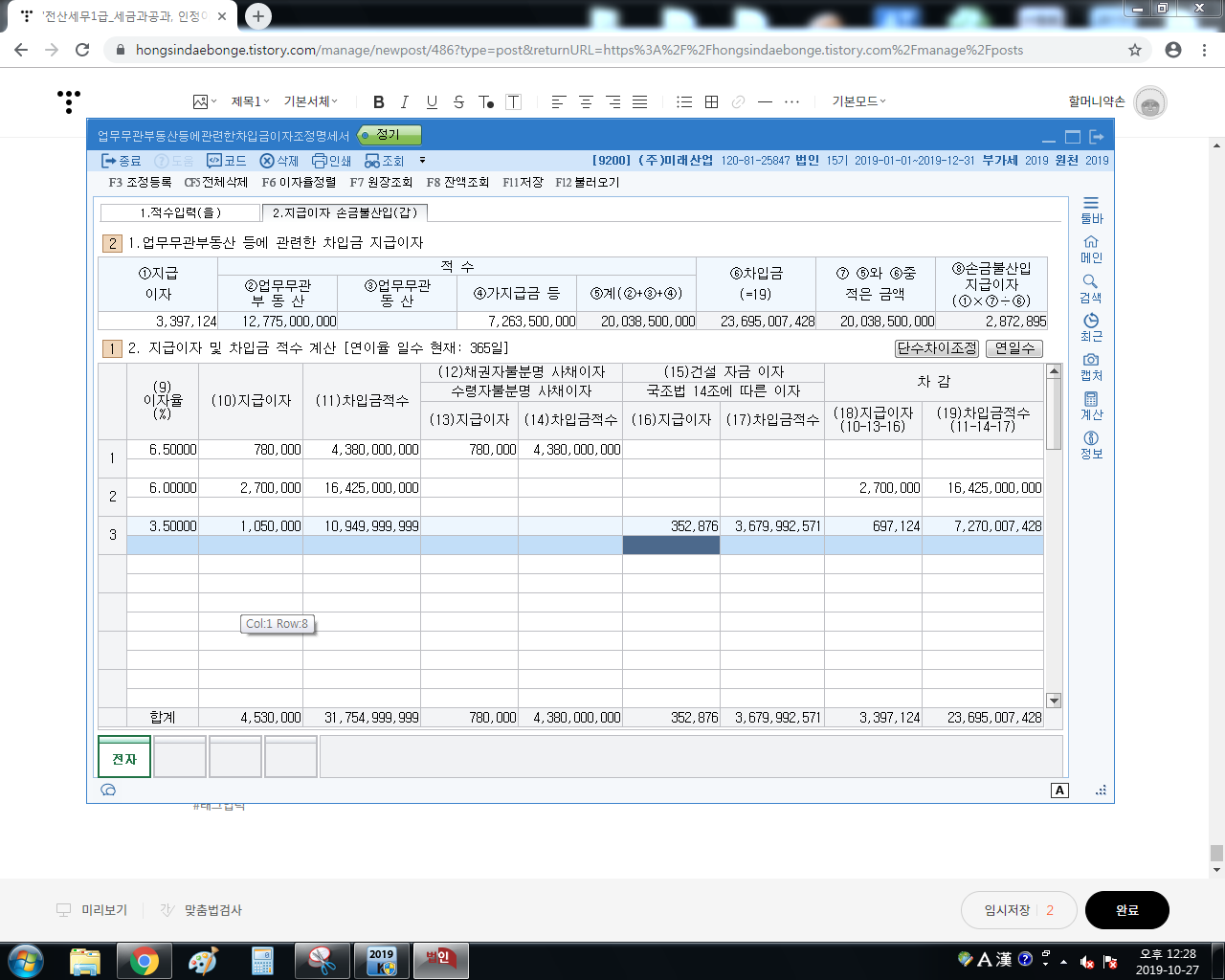

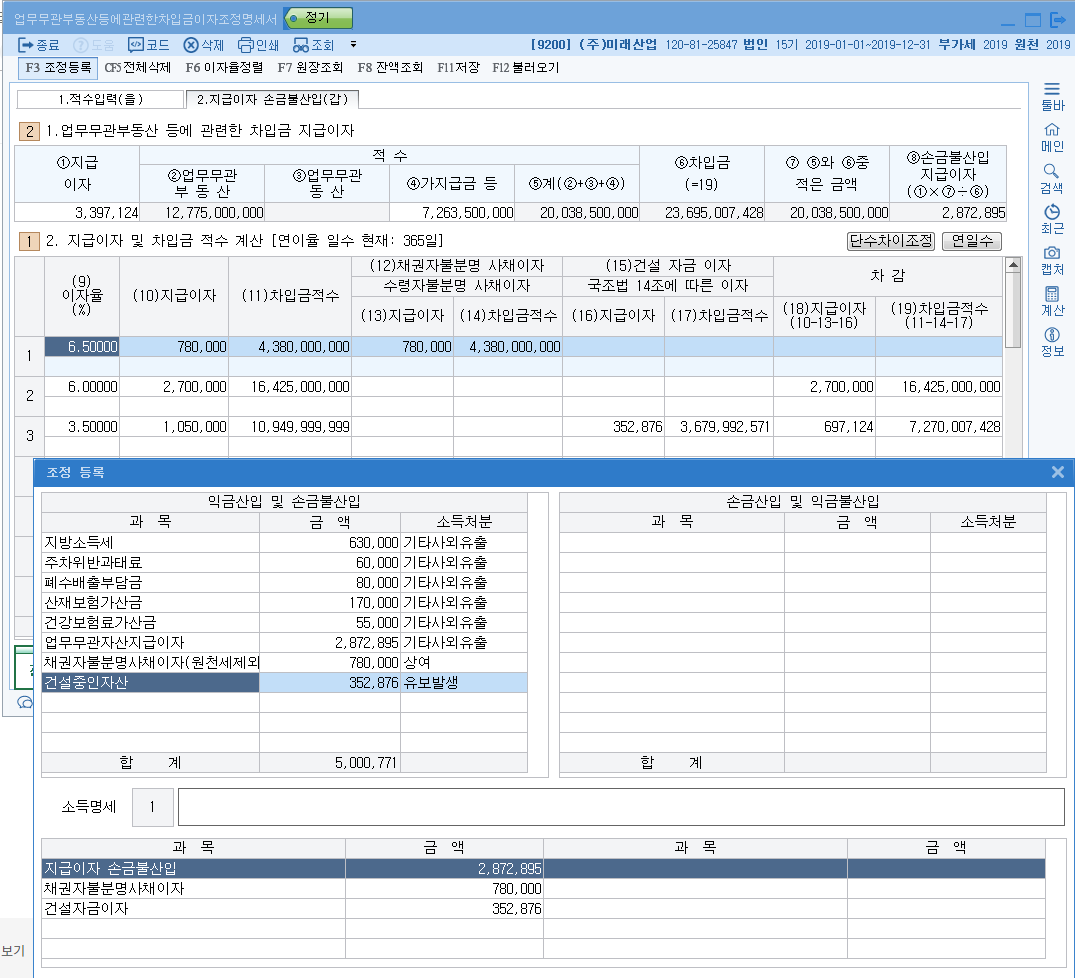

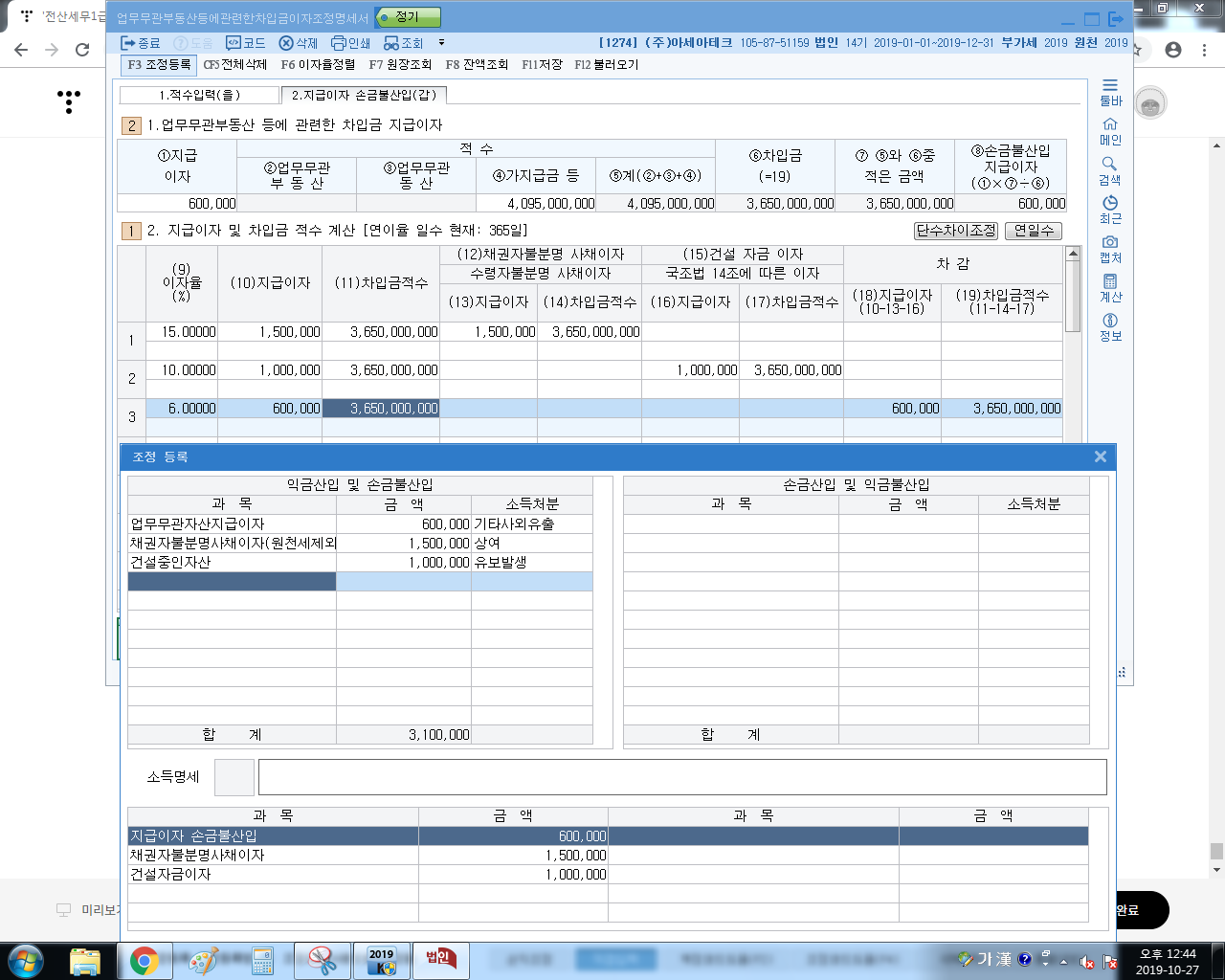

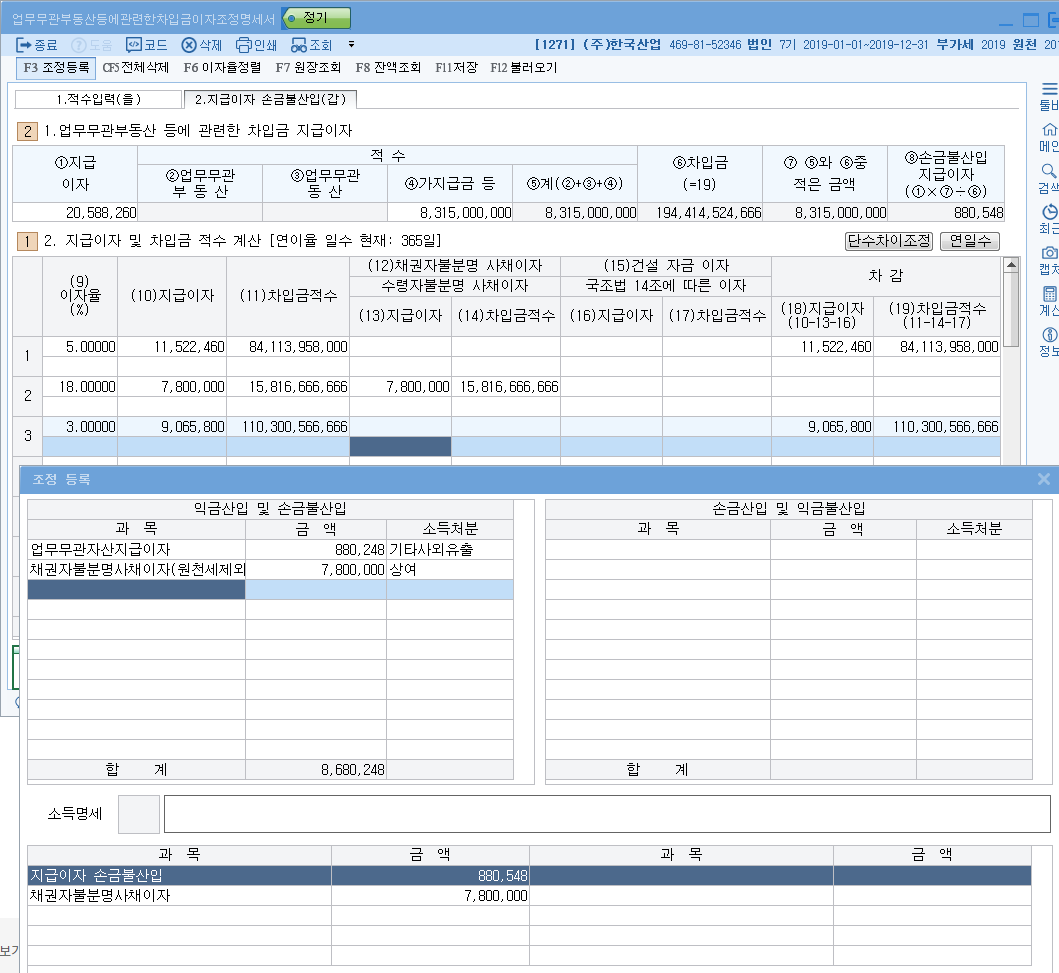

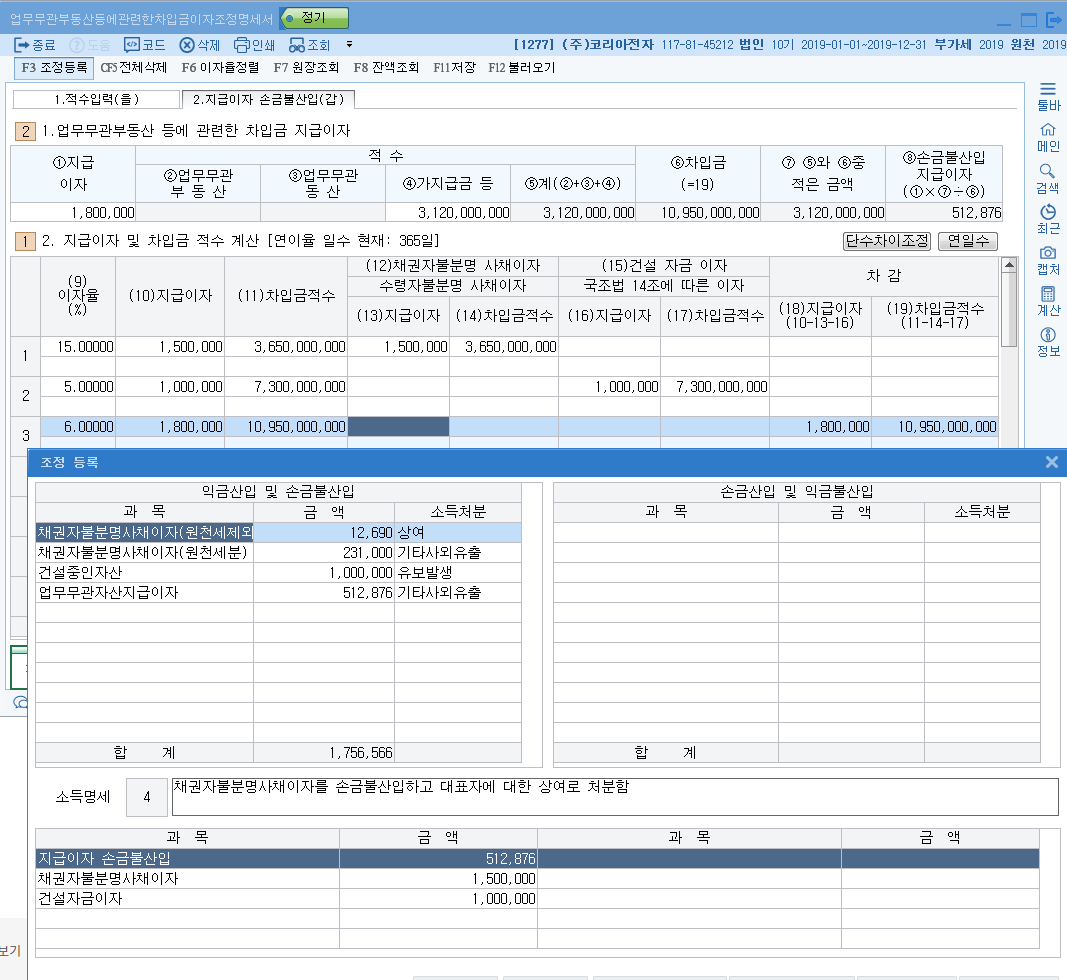

** 지급이자 손금불산입 규정 적용 순서(괄호안은 소득처분사항임) : 업무에 사용해야한다. 실명제여야 한다. (1) 채권자 불명 이자비용(대표자상여처리하나, 원천징수세액은 기타사외유출) (2) 수령자 불명 이자비용(대표자상여처리하나, 원천징수세액은 기타사외유출) ___________> (1)(2)는 실명법 위반 == 손금인정 안됨 (3) 건설자금 이자(세무상 자산증가 = 자적에 유보발생 : 기말현재 완성분은 즉시상각의제) *** 건설중인자산 xxx | 현금 xxx : 회계에서 자산처리하니까.... (4) 업무무관자산 및 가지급금 등의 취득/보유와 관련한 지급이자(손금감소이나 *** 업무무관자산 3가지 : 가지급금, 부동산, 동산 |

|

업무무관자산 이자비용 : {장부이자비용 -[(1) + (2) + (3) 익금산입액]} * [업무무관자산*일수(=적수)/차입금*일수(=적수)]

*** [업무무관자산*일수(=적수)/차입금*일수(=적수)] = 차입금중 업무무관하게 사용한 비율 |

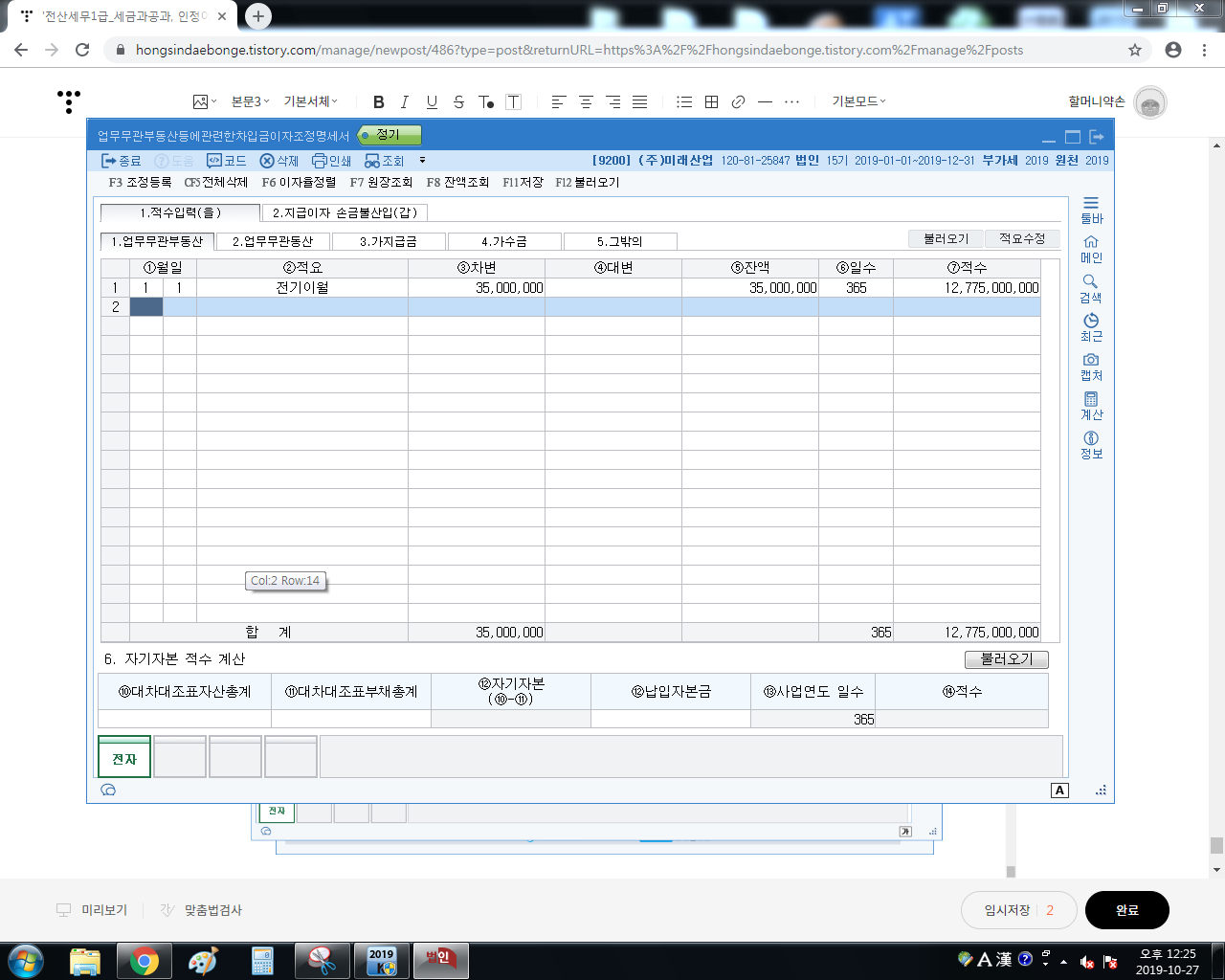

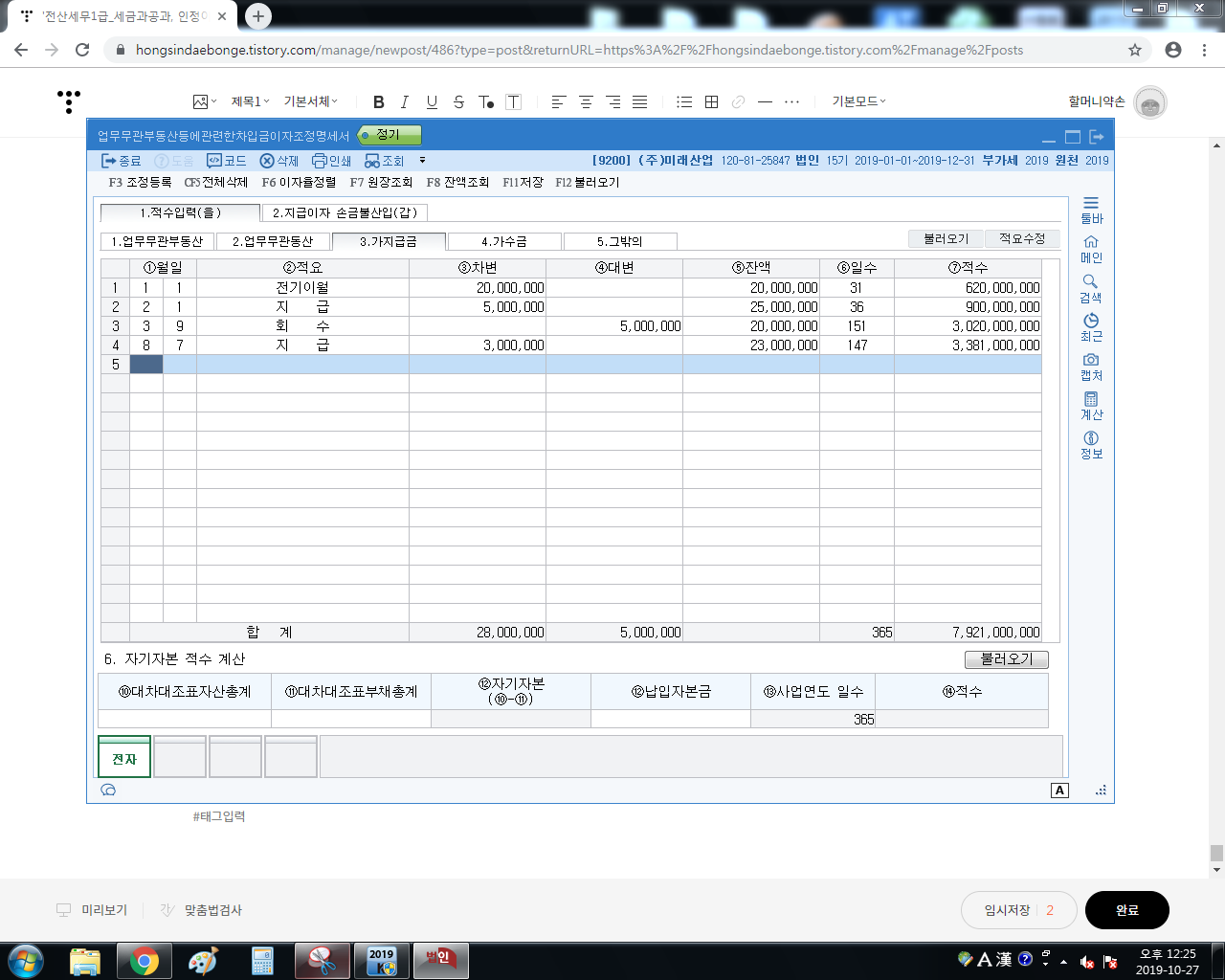

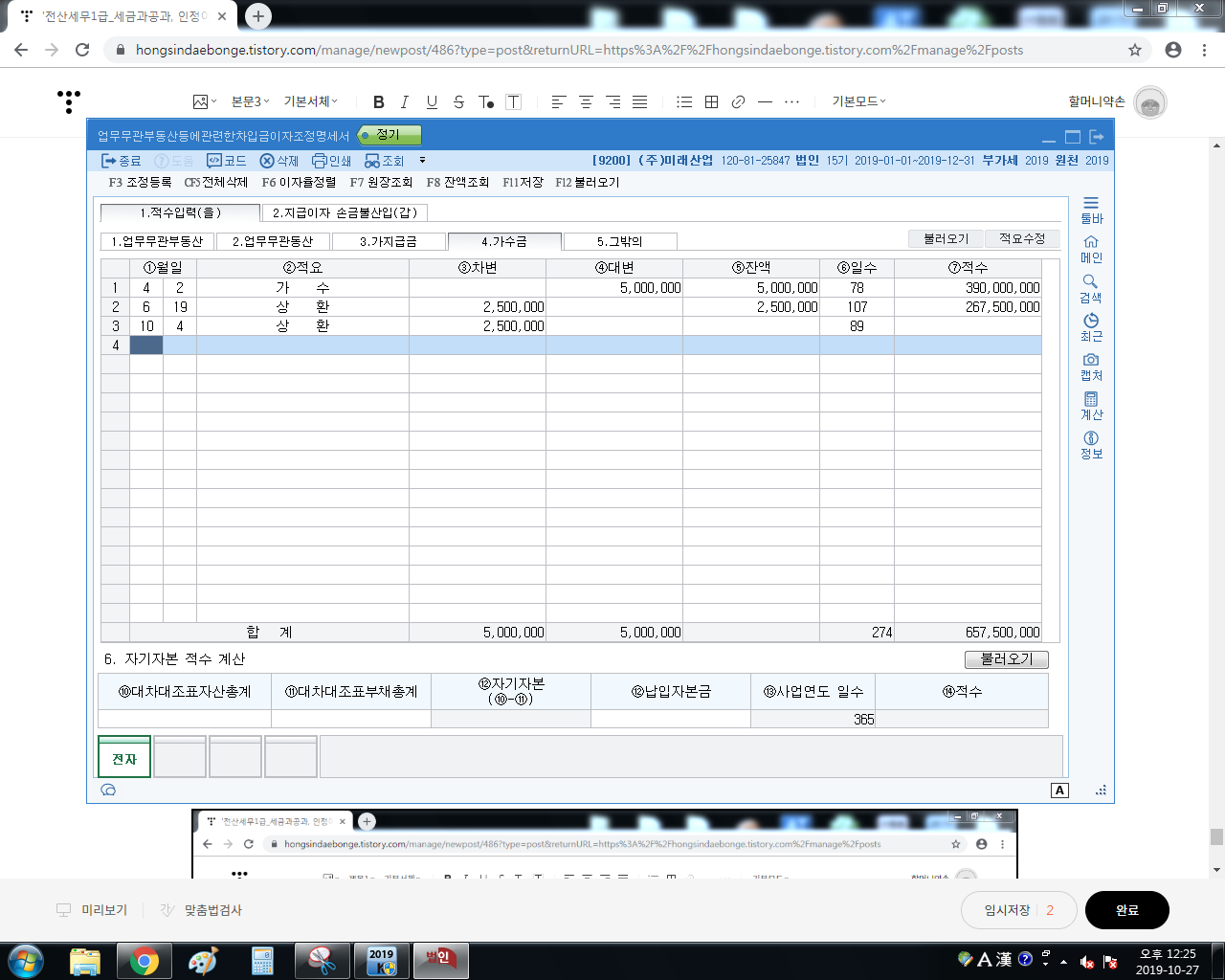

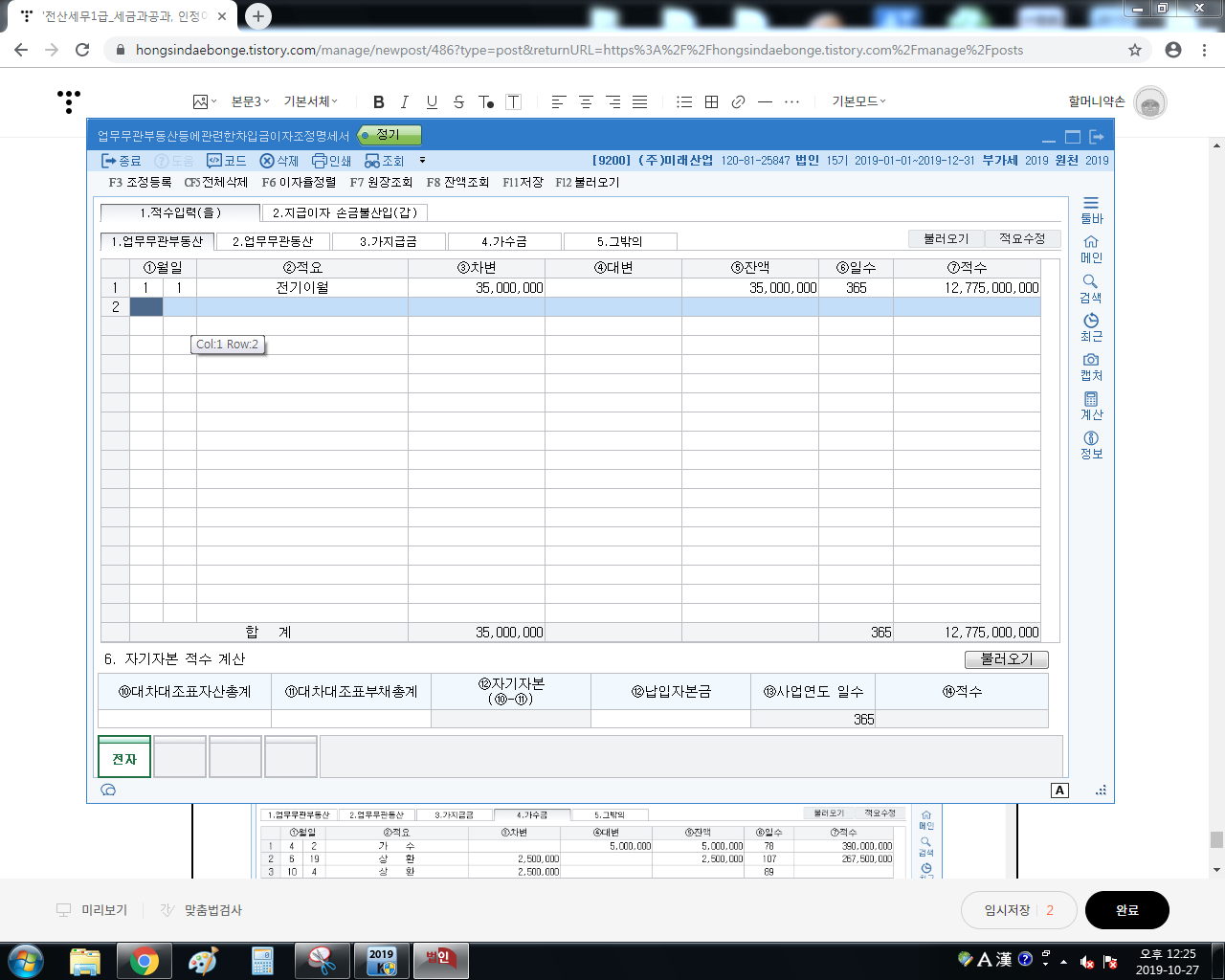

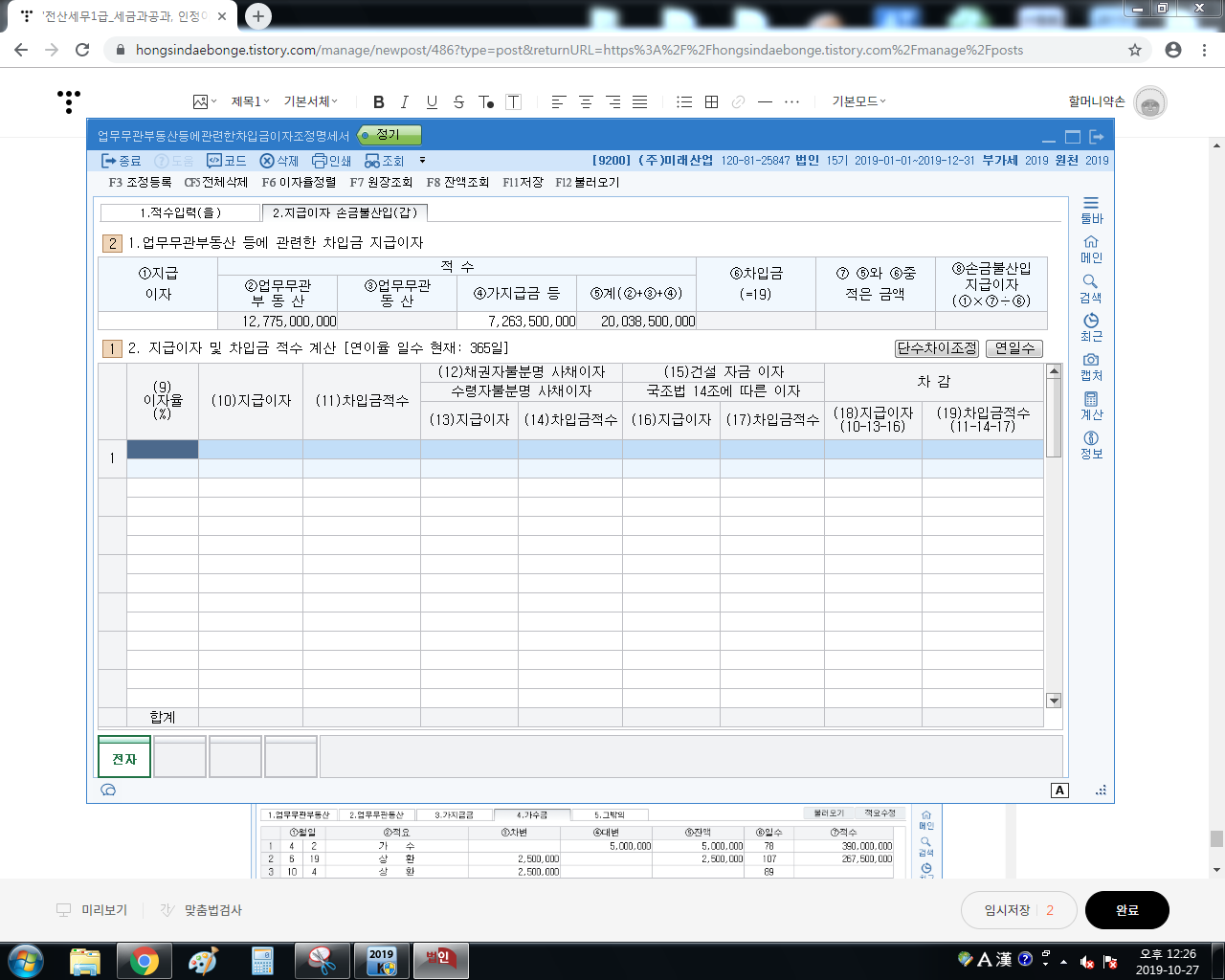

[연습문제] 교재 489쪽 회사코드 9200

[연습문제] 599쪽 회사코드 1274

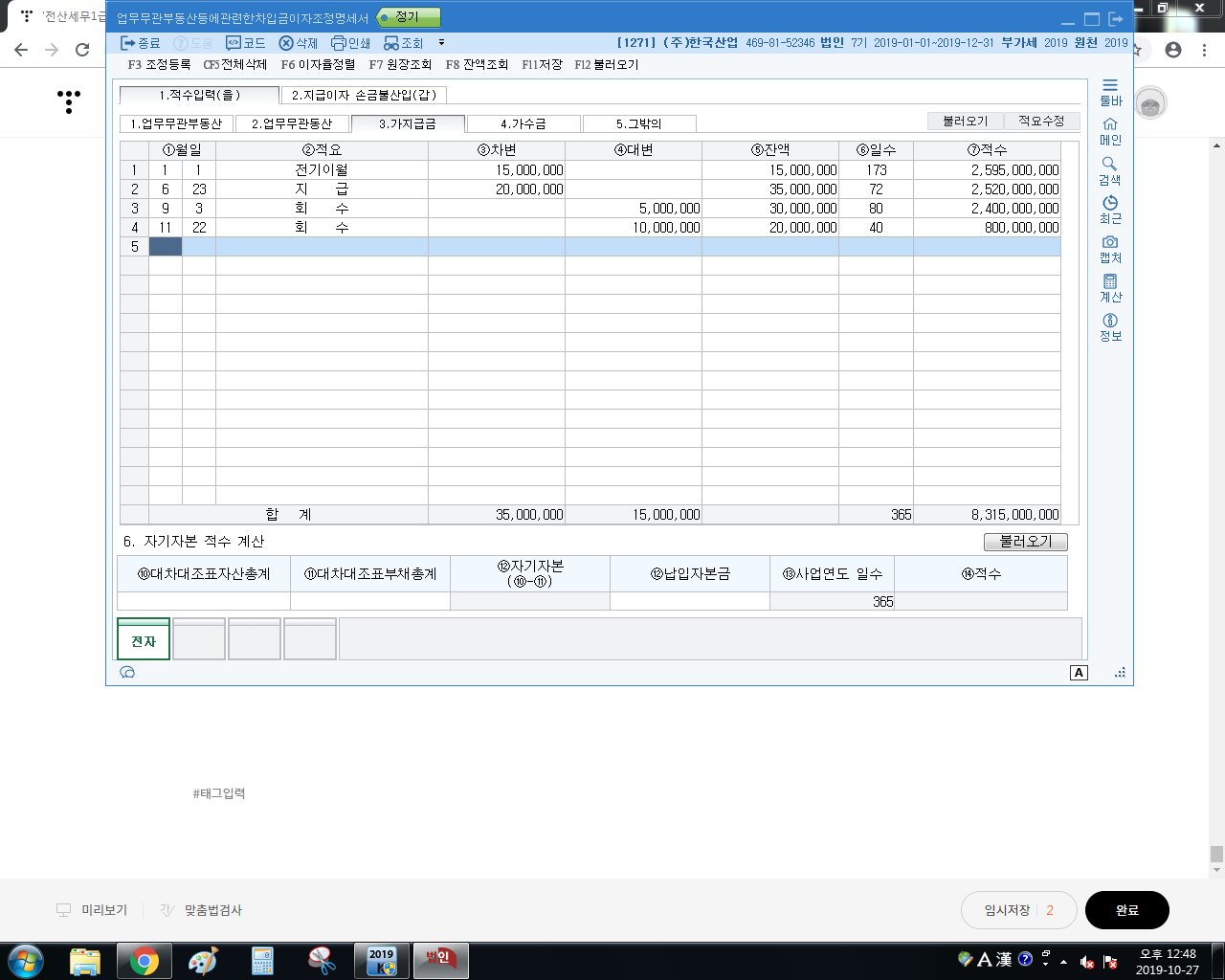

[연습문제] 565쪽 회사코드 1271

[연습문제] 교재 637쪽 회사코드 1277

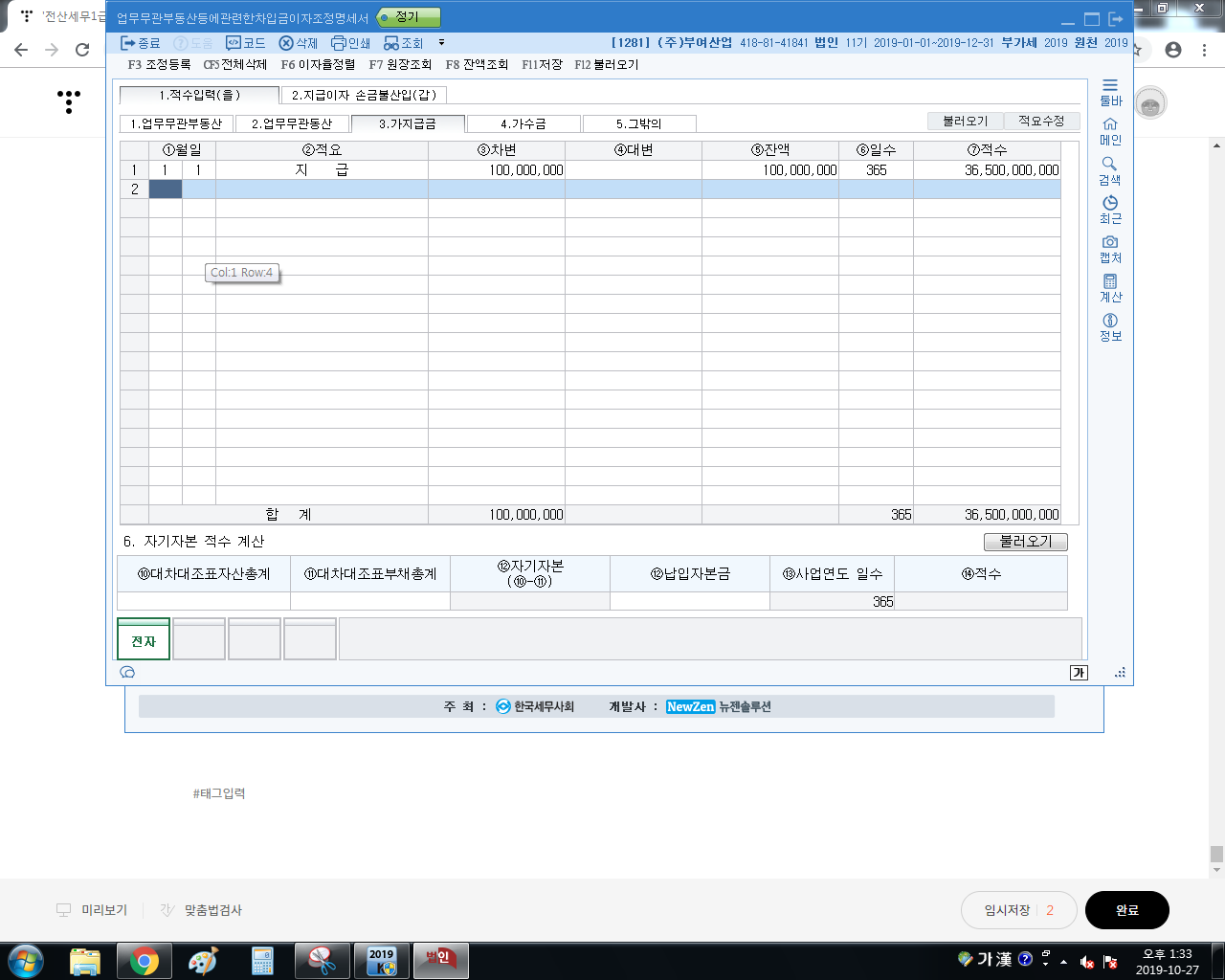

[연습문제] 교재 683쪽 회사코드 1281

유인물 연습문제풀이 64회 회사코드 1268

70기출 1270

유인물 연습문제풀이 기출 66회 회사코드 1266

유인물 연습문제 풀이 기출 67회 회사코드 1267

*** 토지취득세는 자산증가, 유보가 발생하므로 조정등록을 먼저 하고 다음문제를 읽어내려가야한다.